波司登似乎并没有给消费者带来更多的高端“溢价”。

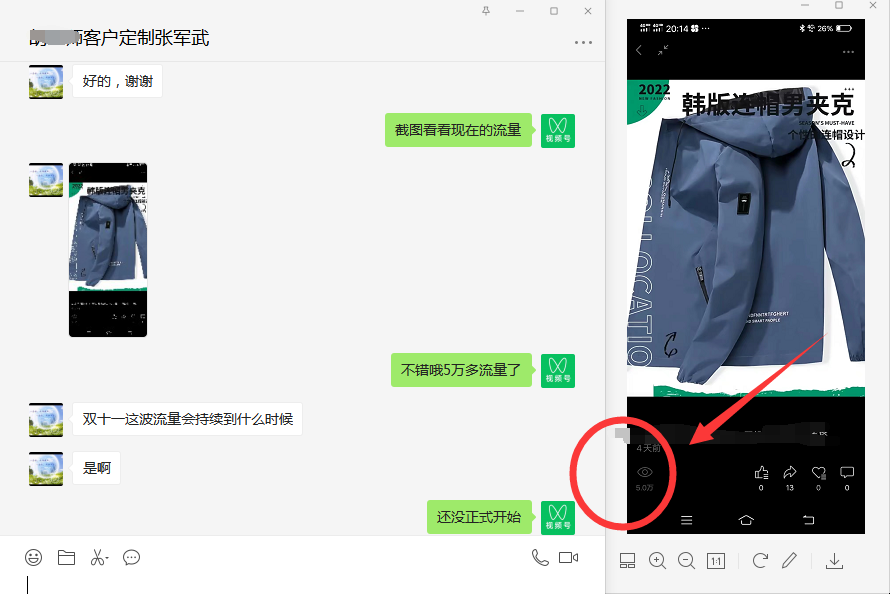

“愁人正在书窗下,一片飞来一片寒。” 面临即将抵达的寒流,羽绒服又迎来了销售旺季。以2022年双十一预售数据来看,据相关媒体报道,在天猫女装类目下,波司登的预售额排名第一,为6078万元,均价更是达到了1500元以上。

(资料图片仅供参考)

在这个时间当口下,本土品牌波司登(03998.HK)打着“世界第一”的旗帜势头日渐上扬,正一边推出价格过万元的“登峰”系列羽绒服,一边官宣易烊千玺作为其新代言人,大有取“鹅”代之的架势。

而回顾其近几年的发展脉络,自转变经营战略后,波司登的业绩就持续回暖。业绩的上涨的确为波司登争取到了更多准备新故事的时间,但这个窗口随时也可能关闭,波司登所面临的考验,仍不能判定为终结。

“光鲜”来源单一

最新的财报数据显示,2021/22财年,波司登品牌收入同比上升16%至约人民币116亿元,实现连续5年复合增长率23%,创历史新高;归母净利润同比增加20.6%至20.62亿元,同时,集团毛利率连续5年稳定上涨,最新一年更是高达60%,不仅超过了加拿大鹅,还能和一些互联网公司媲美。

要知道,在当前疫情零星散点爆发的影响下,中国乃至全球经济发展都充满了不确定性,波司登的高端化之路能走得这么顺利,着实不易。

客观来看,90后、00后这部分消费者正在成为高端消费品市场的中坚力量,中国高端羽绒服市场的消费力不容小觑。据中华全国商业信息中心统计,2014年至2020年,中国羽绒服平均单价由452元涨至656元。大型防寒服企业成交均价突破千元,其中2000元以上的占比已经接近70%。

不过也要看到的是,波司登的品牌羽绒服业务期内贡献了132.23亿元营收,同比增长21.4%,在总营收中的占比达到了81.6%。可见,羽绒服产品仍是波司登集团最大的收入来源。过度依赖单品,对于波司登而言也不无风险。

“救命”的收缩

波司登的发家之路也可以算作是国货扬眉吐气的经典样本。

创业早期,波司登的家底只有8台缝纫机,到了1999年,波司登羽绒服已经远销瑞士。2007年,成功登陆港股市场,风头一时无两。2013年开始又遇“盛极而衰”,在鸭绒成本上涨和暖冬的冲击下,波司登的业绩表现大幅下滑。

之后,为了突破羽绒服季节性限制,波司登曾通过收购进军男装、女装等其他服装领域,开启“四季化、多元化、国际化”转型战略。先后花费将近30亿元收购了多个非羽绒品牌,但就现实而言,波司登对于多品牌运作的能力仍然不足,“四季、多元化”路线并不成功。

彼时,波司登还斥巨资在英国黄金地段打造了旗舰店,但这并未换来在国际高端市场的破局。重重压力下,不得已经历了难熬的关店潮。与此同时,国内市场也在节节失守。国际快时尚服装企业优衣库、ZARA、GAP以及H&M早就在国内遍地开花。错失国内快时尚的发展机遇,2014年的波司登迎来了业绩的低谷期。

事后来分析,波司登最为尴尬的地方在于,产品多元化的策略不仅没有帮助其做大盘子,反而削弱了原先的品牌力。

直至2018年,波司登决定回归原点,并明确了“聚焦主航道、聚焦主品牌、收缩多元化”的主要方向,大举收缩战线,聚焦高端羽绒服赛道。后来这一战略一直推进至今,成为波司登翻盘的关键。

收缩就是波司登近几年的主旋律,举例而言,在2022财年,囊括四大品牌的女装业务收入为9.04亿元,占整个波司登集团营收的5.6%,同比下降4.5%。截至2022年3月底,其女装业务的零售网点总数较去年同期净下降15家至462家。同期内,波司登包括男装、童装等服装业务的收入为1.86亿元,占比仅为1.1%。

高端定位有多耐寒?

事实上,除了收缩以外,自2018年,波司登品牌羽绒服还开始了全面提价,涨幅在20%-30%,其中高端产品提价幅度达到30%以上。

不仅在价格上,波司登也变得十分“贵气”。伴随提价一同展开的是,关闭了三四线城市门店,升级一二线城市新门店,参与国际时装周,与品牌、设计师联名并开辟网络渠道。

近几年,波司登陆续登陆了纽约时装周、米兰时装周、伦敦时装周,还与美国、意大利、法国三大国际设计师发布联名系列,两度合作爱马仕前设计总监Jean Paul Gaultier发布新系列。同时,还选择具有时尚气质的影视明星代言,签约陈伟霆、杨幂、肖战等,通过他们拉近与消费者的距离。

显然,高端化亦是其战略侧重的方向。

但不言而喻的是,这背后必然离不开真金白银的投入。从年报数据看来,波司登在广告宣传上可谓“下了血本”。在利润表中,“销售及分销开支”的暴涨可以明显看出公司在“大手笔”砸钱买广告。

而至于研发投入,波司登的财报则并未有相关数字,仅表示,“本集团一贯非常注重产品的创新。产品的优化和拓展是波司登品牌发展的基石”。

《每日财报》关注到,其实自2007年上市起,波司登的财报中就从未公布过研发费用。而反观同样宣称拥有核心科技的服装品牌们,如安踏在2021年公布的财报中公布,其2020年研发费用为11.16亿元,占营收的2.3%;李宁2021年的研发费用为4.14亿元。

当然要承认,波司登的高端化运作对其业绩表现起到了至关重要的作用,但是高昂销售费用,也给波司登后续成长,带来了一定的阻力。

业内人士指出,尽管大鹅、蒙口等国际品牌的高端路线值得借鉴,然而品牌背后的国情、定位、供应链、市场经验各有不同,因此波司登押注高端战略还是应该结合自身经营的实际情况而定。客观而言,除了大手笔的销售费用,波司登似乎并没有给消费者带来更多的高端“溢价”,可持续性值得思考。

![环球热文:[硼酸报价]2022年10月25日-11月08日淄博弘贵东化工硼酸报价走势](http://img.c33v.cn/2022/0610/20220610015305870.jpg)

![【报资讯】[甲基丙烯酸正丁酯报价]2022年10月26日-11月09日上海泉昕进出口贸易甲基丙烯酸正丁酯报价走势](http://img.xhyb.net.cn/2022/0923/20220923104608741.jpg)

![[甲基丙烯酸报价]2022年10月26日-11月09日上海泉昕进出口贸易甲基丙烯酸报价走势](http://img.9774.com.cn/2022/0923/20220923111756538.jpg)

![世界微头条丨[硼酸报价]2022年10月25日-11月08日山东金生润化工硼酸报价走势](http://www.cnmyjj.cn/uploadfile/2022/0610/20220610113643710.jpg)

![[氯化钾报价]2022年10月24日-11月08日常州蓝亚新材料科技氯化钾报价走势](http://yazhou.964.cn/www/uploadfile/2022/0610/20220610102525835.jpg)

![[苯甲醇报价]2022年10月24日-11月07日厦门裕德顺化工产品苯甲醇报价走势](http://img.inpai.com.cn/2022/0923/20220923110244704.jpg)

![焦点报道:[聚合氯化铝报价]2022年10月24日-11月07日巩义市芝田连营供水材料厂聚合氯化铝报价走势](http://img.kaijiage.com/2022/0610/20220610024909322.jpg)