前三季度,金徽酒仅完成目标业绩62.44%,成为被“抛弃”的那一个。

10月25日晚间,上市公司金徽酒公布的三季报让外界大跌眼镜,第三季度净利骤降近97%。而此前一个多月,“复星系”突然宣布大举减持金徽酒。

9月2日晚间,复星旗下豫园股份与金徽酒(603919.SH)双双宣布控股权变动。豫园股份及全资子公司海南豫珠企业管理有限公司(“海南豫珠”)拟以每股29.38元出售金徽酒13%股份,交易总价款为19.37亿元。

(资料图片仅供参考)

(资料图片仅供参考)

曾有意大举布局白酒赛道的豫园股份,仅持有金徽酒控股权2年多,就将控股权物归原主。如今看来,业绩大跌,公司股价持续下挫,郭广昌套现还算及时。

金徽酒作为复星系酒业板块布局的重要主体遭到减持,这背后除了复星自身缺钱因素外,也似乎暗示着金辉酒“成色”不足,难免招来外界的质疑。

“同业竞争”恐怕站不住脚

据《每日财报》了解,豫园股份手中的金徽酒控股权此前就是从亚特集团获得的。一系列交易后,金徽酒的实际控制人再度成为亚特集团。

2020年5月,甘肃亚特将所持金徽酒近30%股权,以18.37亿元对价(12.07元/股),转让给了豫园股份,郭广昌取代李明,成为金徽酒的实控人。随后,豫园股份一致行动人海南豫珠向金徽酒股东发出要约收购。再以17.62元/股,合计7.15亿元,收得8%股权,“复星系”对金徽酒的持股比例增至38%。

对于近期这次交易,豫园股份方面给出的解释是,出售金徽酒部分股权有利于促进解决同业竞争问题,有利于公司把更多资源聚焦于重点发展战略及重点项目。这背后的原因在于,复星系也在2021年入主了“川酒金花”舍得酒业,二者可能构成同业竞争问题。

可实际上,从复星系近期出售的资产来看,相比所谓的同业竞争,或许金徽酒本身出了问题才是关键原因。

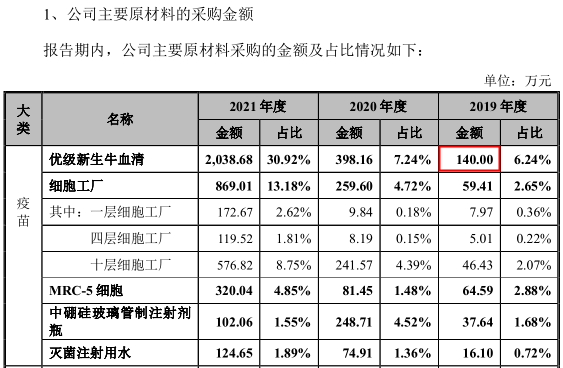

金徽酒去年主营17.88亿元,同比上升3.34%;归母净利润3.25亿元,同比下降1.95%;扣非净利润3.22亿元,同比下降2.58%。整体微降,其中四季度拖了后腿,单季主营收入4.47亿元,同比下降34.74%;归母净利润8175.89万元,同比下降52.61%。

今年以来,业绩下降的更厉害。前三个季度,金辉酒实现营业收入15.61亿元,同比提升16.42%;归母净利润为2.14亿元,同比下降12.08%。其中,第三季度实现营收3.36亿元,同比降9.12%;归属于上市公司股东的净利润为185.12万元,同比下降96.68%。

针对第三季度业绩变动原因,金徽酒在公告中称,主要是第三季度受外部因素影响,导致销售额较上年同期下降。同时,市场开拓费用、广宣费用、消费者运营费用投入较上年同期增加。

高端转型“成色有限”

早在2019年8月,金徽酒曾披露《五年发展战略规划纲要(2019-2023)》(以下简称《规划纲要》),并与9名核心管理团队成员签订《业绩目标及奖惩方案协议》(以下简称《协议》)。根据规划纲要,2019年至2023年,公司营收目标分别为16.2亿元、18.3亿元、21亿元、25亿元、30亿元,扣非后净利分别为2.8亿元、3.2亿元、3.8亿元、4.7亿元、6亿元。

对比《规划纲要》与三季度业绩来看,金徽酒目前仅完成目标营收的62.44%。前三年,金徽酒只有2019年以16.34亿元营收擦线完成16.2亿元营收目标,2020年至2021年全年营收仅完成目标营收的94.54%以及85.14%。

金辉酒之所以迟迟难以实现目标,和高端转型的战略受挫有关。

从产品上看,目前金徽酒重点打造的金徽28年销售价在1200元/瓶左右,高于五粮液普五,且远远高于自家余下的高端酒品如金徽十八年(480元/瓶左右)、世纪金徽五星(200元/瓶左右)、柔和金徽H3(150元/瓶左右)。

对于金徽酒而言,高端升级并非易事,由于之前品牌属性较弱,势必要花大价钱打造高端人设。《每日财报》注意到,2021年金徽酒销售费用高达2.78亿元,同比增长25.09%。今年三季报显示,这一数字已经达到2.77亿元,同比上涨14.46%。

但非常尴尬的一方面在于,其产品结构升级明显,却并没有体现在毛利率及净利率上。上半年金徽酒毛利率同比降低3.59个百分点,净利率则降低4.45个百分点。

另一面,2019-2021年,金徽酒存货余额分别为7.34亿元、8.48亿元、11.37亿元。今年三季度存货再破纪录,高达14.56亿元。存货与销售费用持续增长,这所释放出的信息并无积极意义。

(制图:每日财报)

走到未来的“分叉口”

对于金徽酒来说,亚特集团重新成为控股股东后,未来如何发展是个更重要的问题。

分区域来看,甘肃市场仍是金徽酒主要收入来源,营收合计占到75%,兰州及周边、甘肃中部及甘肃东南部均取得了不错的增长。甘肃以外的市场取得营收3.92亿元,占比为25.05%,同比增长了26.54%。

(图源:三季报)

就市场竞争层面而言,和其他省份相比,甘肃省人均可支配收入较低,省内白酒市场容量不大,价格带也较低。据东北证券研报数据,甘肃省白酒市场仅70亿元。而据《每日财报》了解,其省外市场的增长很大程度上是渠道扩张带动的,报告期内共新增经销商147家,其中省外经销商净增长高达111个。截至报告期末经销商共711个。

事实上,金徽酒的品牌力有限,没有在长期发展中建立起明显的品牌优势,因此在外拓市场时,进一步受到名优白酒挤压,目前金徽酒主力产品仍在100元上下。而作为一家营收规模较小,仅在甘肃当地有影响力的酒企,想铺网全国还是有较大难度。

较为关键的一点,在复星系以解决同业竞争为由让出控制权之后,其生态体系内的销售渠道很有可能无法再继续推进,这所带来的影响不容忽视。毕竟,复星系给金徽酒过去两年带来的业绩助力并不小。未来,金徽酒将如何调整战略改进业绩表现?《每日财报》将持续关注。