鲁阳节能要约收购完成,复牌后股价应声上涨。今年以来,已有鲁阳节能、杭齿前进、路畅科技、德邦股份、东风汽车、百大集团、*ST山航B 等7家公司宣布被要约收购。从公布被要约收购的公司来看,大多个股大涨。

从要约收购的目的来看,一是实施行业内横向整合,如中国国航要约收购*ST山航B。二是大股东巩固对上市公司的控制权,如奇耐亚太要约收购鲁阳节能。三是借此获取控股权,如京东物流要约收购德邦股份。

鲁阳节能27日晚公告,截至22日,奇耐亚太要约收购期限届满。本次要约收购完成后,奇耐亚太将持有2.68亿股,占总股本的53%。

根据公司此前公告,此次要约收购价格为21.73元/股。在4月27日晚要约收购消息出炉后,鲁阳节能连续拉出了4个涨停板。该股28日复牌上涨近4%,报收于21.49元,已相当接近要约收购价。

年内被全面要约收购的公司包括德邦股份和*ST山航B两家。京东物流旗下京东物流供应链直接控制的京东卓风拟斥资89.76亿元、通过“受让股份+表决权委托”的方式间接控制德邦股份66.4965%股份。消息出炉后,德邦股份一度在10个交易日里拉出了6个涨停板,表现极其抢眼。

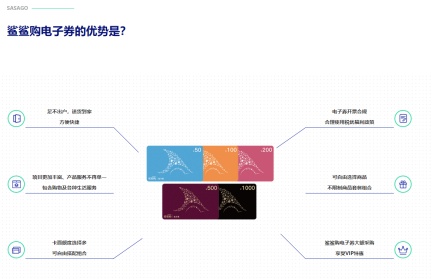

业内人士普遍认为,要约收购相对于协议收购、二级市场收购具有谈判成本、信息披露等诸多优势,但也因其公共性特征受到了法律在定价、收购比例、前置程序等事项上的诸多限制。

对此,前海开源首席经济学家杨德龙对记者表示,一般来说要约收购是溢价收购,对上市公司的价值有提升帮助,要约收购价相对于二级市场股价溢价率越高、要约收购比例越大,对股价提振越明显。

经济学家宋清辉指出,“虽然要约收购一般都会有溢价,存在一定的套利空间,但是由于参与要约收购者只能按比例配售,因此存在一定的风险,尤其是要约收购比例较低的时候风险更大,投资者不宜盲目参与。”(记者 陈燕青)