近年来,国内中央空调市场经历了由最初的国外

品牌为主导,到目前国产、欧美、日韩品牌三足鼎立的格局变化。过程中的“国进外退”、“国产替代”趋势愈发凸显,国产品牌阵营的市场号召力和品牌影响力与日俱增。

日前,在收到证监会的首发反馈意见后,浙江国祥股份有限公司(下称“浙江国祥”)更新了首次公开发行股票的招股说明书(申报稿)。资料显示,该公司此次拟于上交所主板上市,由东方证券担任主承销商。

据《每日财报》了解,浙江国祥此次拟募资7.86亿元,分别用于节能环保中央空调集成设备生产线项目、研发中心及配套建设项目、营销服务网络建设项目、洁净空调研发生产项目和补充运营资金。

事实上,这已不是浙江国祥的第一次入市尝试,曾经历过“卖壳退市、新三板挂牌、转战科创板未果”,其上市路也可谓是一波三折。

一波三折的上市路

浙江国祥的前身是原上市公司国祥制冷的全资子公司。受国家宏观调控的影响,随着固定资产投资规模的减少、投资节奏放缓和主要原材料铜和钢材价格的大幅攀升,国祥制冷的业绩在2004、2005年间也均出现了大幅下滑。

2007年,根据当时的发展规划,国祥制冷将生产基地由浙江上虞搬迁至上海松江。出乎意料的是,此举不仅使公司员工流失,造成经营不稳定,还增加了成本费用支出,使得公司当年出现大额亏损。直到2009年4月30日,上交所以两年连续亏损为由对国祥制冷实施退市风险警示,股票简称变为“*ST国祥”。

为改善盈利能力,避免退市风险,国祥制冷筹划重大资产重组并停牌。2009年6月22日,其控股股东及实控人陈天麟与幸福基业签订协议,约定将所持国祥制冷21.31%的股权全部转让给幸福基业;同年7月9日,国祥制冷发布公告称,拟以重大资产置换及向幸福基业发股购买资产的方式,将其现有全部资产、负债置出,并注入幸福基业持有的房地产开发和区域开发业务资产。

为方便行动,2009年8月,国祥制冷以现金新设国祥有限,并将中央空调业务相关的经营性资产注入该公司。两年后,经证监会核准,国祥制冷将包括全资子公司国祥有限100%股权在内的置出资产作为购买置入资产的对价组成部分,全部变更登记至幸福基业名下。此后,国祥制冷的中央空调业务相关经营性资产置出原上市公司。同年11月2日,“*ST国祥”股票简称变更为“华夏幸福”,完成卖壳退市。

由于幸福基业无意经营中央空调业务,2012年9月21日,幸福基业与陈根伟、徐士方夫妇控制的国祥控股签署协议,将其持有的国祥有限100%股权以8000万元的价格转让给国祥控股。而后,浙江国祥的控股股东变更为国祥控股,实控人为陈根伟、徐士方夫妇。

2015年8月11日,浙江国祥正式在新三板挂牌并公开转让,证券代码:833249。挂牌期间,公司曾因国祥控股等关联方合计违规占用其8995万元资金,而收到浙江证监局下发的警示函。

近三年后,公司提交了终止挂牌申请,并朝上交所主板发起冲击,彼时由海通证券承担辅导工作。可不到一年,其以“拟对部分股东持股情况进行调整”为由撤回申请。2020年11月,浙江国祥转向科创板递交申请,直至2021年7月撤回,后又将目标重新瞄向主板市场,其辅导券商也更为东方证券。

偿债能力不及同行

当前,浙江国祥主要从事工业及商业中央空调的研发、生产和销售,其产品被广泛应用于电子半导体、生物医药、新能源、新材料等洁净工业,化工、核电、通讯等各类工业生产场所,机场、轨道交通等公共交通领域,以及办公楼宇、商业建筑、学校、医院、宾馆等大型场所。

据招股书显示,在2019年、2020年和2021年(下称“报告期”)内,公司营业收入分别为83272.76万元、101834.82万元和134046.71万元,总体呈现涨势。

然而,受主要原材料价格等因素的影响,其主营业务毛利率(扣除运费影响)呈先升后降之势,分别为30.66%、30.77%和27.52%。其中,2021年同比下降了3.25个百分点,这主要归因于当年大宗原材料价格大幅上升,为了保持并扩大市场份额,公司售价提升幅度相对较低。

具体来看,公司中央空调产品的主要原材料及外购件包括外购机、压缩机、金属材料(铜材、钢材、铝材)、风机、电机、控制器材、电工器材等。在报告期内,直接材料成本占比接近九成,分别高达87.27%、89.54%和89.13%。

由敏感性分析数据显示,报告期内,若原材料价格上涨5%或下跌5%,公司利润总额将分别下降或上升30.27%、21.83%和31.53%。可见,主要原材料价格波动对公司经营业绩影响之大。未来,若上游原材料价格发生大幅波动,且公司产品售价未能及时调整,将对盈利产生不利影响。

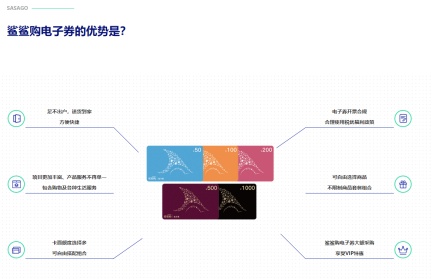

此外《每日财报》发现,浙江国祥的偿债能力不及同业。报告期各期末,公司的流动比率分别为1.01、1.15和1.17;速动比率分别为0.77、0.82和0.85;资产负债率分别为63.38%、60.43%和66.55%。

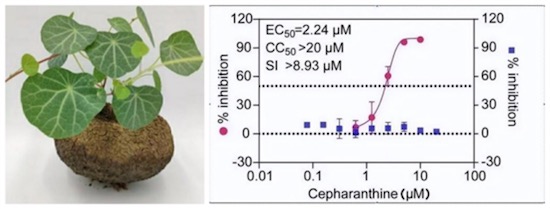

(流动比率、速动比率和资产负债率的行业均值,资料来源:招股书)

整体而言,其流动比率、速动比率低于同行,且资产负债率总体高于行业平均水平。对此,公司认为主要是由各家销售结算模式不同,公司预收款项、合同负债余额较高以及分红政策所致。

市占率与研发较弱

从行业特性来看,目前我国中央空调行业已步入成熟期,行业集中度不断提高,竞争压力渐增。

根据《2021年度中国中央空调市场总结报告》的调查数据,美的、格力、大金三大品牌在2021年度共占据了40.14%的市场份额,前十名品牌的占有率合计逾70%。而报告期内,浙江国祥的市占率分别仅为1.00%、1.08%和1.20%。

可见,与公司销售规模相当的企业就有近20家。而在细分产品方面,以公司主要产品——水冷螺杆机组、模块机和空调末端为例,2021年,此三类产品前三名品牌厂商市占率分别为27.49%、34.64%和38.83%,且以国外品牌为主,公司产品的市占率分别仅有3.61%、4.75%和6.86%。

对此公司坦言,与特灵、开利、麦克维尔等国外品牌厂商以及格力、美的等国内品牌厂商相比,在资金实力、技术储备、品牌影响力等方面尚存一定差距。

为应对愈演愈烈的竞争,业内企业必须不断进行产品结构调整、技术升级和渠道更新。然而,浙江国祥的研发投入却稍显吝啬,其对上市板块的定位也是在主板与科创板之间反复横跳,曾有媒体亦就其科创板定位提出质疑。

据招股书显示,报告期内,公司的研发费用率分别为3.70%、3.36%和3.17%,不仅呈下滑趋势,还低于同业均值。反观其销售费率,行业均值分别为8.86%、6.94%和6.74%,而公司则分别高达13.86%、10.36%和9.58%。如此对比下,浙江国祥不免有“重营销轻研发”之嫌。

(图源:招股书)

总体而言,身处机遇与挑战并存的中央空调市场,浙江国祥唯有凝聚自身业务,不断优化资本结构,加强技术研发,才能稳定市场份额、筑牢“护城河”。