美国联邦储备委员会(美联储)13日公布了9月货币政策会议纪要,预计11月或12月起开始缩减购债规模,并于明年开始加息。业界人士表示,尽管全球金融市场不大可能再次出现“缩减购债恐慌”,但相关外溢风险仍需外债压力较大的新兴市场警惕。

收紧货币政策路线图浮现

美联储货币政策会议纪要显示,美联储可能将从11月中旬或12月中旬开始缩减资产购买规模。

会议纪要显示,美联储计划将其每月800亿美元的国债购买规模减少100亿美元,并把其每月400亿美元的抵押贷款支持证券购买规模减少50亿美元。

美联储官员认为,该计划简单直接、适当、易于沟通,为决策者提供了可遵循的缩减购债计划模板,将此计划提前告知公众或有助于减少美联储缩减购债引发负面市场反应。

会议纪要显示,如果美联储在下次货币政策会议上做出开始缩减资产购买规模的决定,那么缩减购债的过程可能会从11月中旬或12月中旬开始启动。美联储官员普遍认为,只要美国经济复苏基本保持在正轨上,明年年中左右结束缩减购债可能是合适的。

万神殿宏观经济学研究公司首席经济学家伊恩·谢泼德森表示,除非有“灾难”发生,会议纪要清楚表明美联储将在11月举行的货币政策会议上宣布开始缩减资产购买规模。

彭博社经济学家安德鲁·赫斯比也认为,会议纪要表明美联储量化宽松政策的成本已超过收益,几乎可以肯定美联储将在11月会议上宣布缩减资产购买规模的决定。

一些美联储官员急切地想要结束资产购买计划,以获得在明年必要时加息的灵活性。他们认为,通胀可能持续高于美联储2%的目标。会议纪要显示,几位官员在上月的会议上希望更快速地缩减购债规模。官员们不希望购买资产计划仍在实施时被迫加息。会议纪要显示,“如果经济发展与预期相差太大,该委员会可能调整缩减购债的步伐” 。

美联储在为期两天的会议结束时发布的新预测显示,与会的18名官员中,有一半人预计在2022年年底前需要加息。在6月份,只有7名官员预计明年会加息。预测还显示,几位官员预计明年的通胀率会比6月份预测的高一些,而且几乎所有官员都认为2023年将加息更多次。

美联储在9月会议后宣布维持联邦基金利率目标区间在零至0.25%之间,同时表示美联储可能将“很快”开始缩减资产购买规模。美联储将于11月2日至3日举行下次货币政策会议。

通胀压力持续高企

美联储缩减购债时间表可能略快于投资者几个月前的预期,在一定程度上反映出今年通胀飙升的持续时间比美联储官员和经济学家预期得更久。

最新通胀数据表明,美国居民9月生活成本再度上升,令美国通胀率维持在30年高位,进一步证明物价可能在明年仍将居高不下。

除2008年石油价格驱动的短暂飙升外,今年消费者价格一直在以30年来最快的速度上升。美国官方13日公布的数据显示,9月份的消费者价格指数(CPI)攀升了0.4%。食品、住房和汽油的价格上涨推动了大部分的CPI涨幅。接受《华尔街日报》调查的经济学家此前预测CPI将上涨0.3%。

同时,9月份的通胀率同比增幅从上个月的5.3%小幅上升到5.4%,超过美联储2%平均目标两倍。

劳动力市场短缺令工资上涨等因素推高了近期美国通胀表现。花旗集团驻纽约首席经济学家霍伦霍斯特认为,关注通胀上升应关注劳动力市场趋紧以及相关的工资增长。此外,企业转嫁投入成本,能源价格上涨也有可能成为通胀上升的动力。

富国银行证券高级经济学家萨拉·豪斯认为,9月通胀数据表明疫情引发的供应瓶颈问题还未缓解,预计直到明年第一季度美国CPI同比涨幅都将保持在5%的水平以上。

FXTM富拓市场分析师陈忠汉认为,在通胀高位运行的形势下,美联储或许不得不提前加息,以防物价失控。

外溢风险仍需警惕

过去几周,美联储官员一直通过公开演讲、媒体采访等多种方式向市场释放缩减购债日益迫近的信号,各界关注全球金融市场是否会出现所谓的“缩减购债恐慌”,以及新兴市场面临的外溢风险几何。

2013年5月,时任美联储主席伯南克首次意外释放缩减购债规模的信号,曾引发投资者恐慌和金融市场大幅动荡,美国10年期国债收益率快速大幅上升,部分新兴市场出现股市下跌、货币贬值、资本加速外流的动荡局面。

国际货币基金组织(IMF)货币与资本市场部主任托比亚斯·阿德里安告诉新华社记者,“缩减购债恐慌”曾造成短时间内利率水平大幅上升、信用利差扩大,对新兴市场非常不利。因此,美联储改善政策沟通、确定合适的缩减购债节奏极为重要。

国际金融协会日前发布研究报告认为,目前金融市场已基本消化美联储缩减购债迫近的消息,同时新兴市场应对全球冲击的能力增强,IMF近期完成的新一轮特别提款权分配也为新兴市场和发展中国家补充了外汇储备,因此金融市场不大可能再次出现“缩减购债恐慌”的情形。

达拉斯联邦储备银行高级经济学家斯科特·戴维斯指出,与2013年相比,目前许多新兴经济体(土耳其和阿根廷除外)的外汇储备水平更高、外币债务比重更低、经常账户赤字更小,整体资产负债表状况已有所改善。

美国智库布鲁金斯学会高级研究员奥塔维亚诺·卡努托表示,许多新兴市场的经济基本面与2013年相比已明显改善,当前强劲的全球经济增长有助于部分抵消金融环境收紧造成的负面影响,美联储也在通过释放更多政策信号尽量降低出现市场恐慌的风险。他认为,与美联储缩减购债相比,新兴市场更应该担心的是疫苗接种缓慢导致的经济复苏乏力和大宗商品价格上涨带来的通胀风险。

不过,阿德里安警告,随着美联储逐步缩减购债和全球融资成本上升,低收入国家的债务问题将面临更大挑战。他说,目前约一半低收入国家的债务水平已不可持续,未来可能会出现更多的债务重组。

世界银行本周警告说,由于新冠肺炎疫情的影响,世界低收入国家的债务负担在2020年大幅上升12%,达到创纪录的8600亿美元;世界银行呼吁采取紧急行动以降低债务水平。

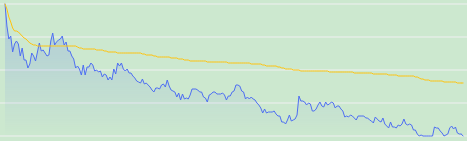

该行的2022年国际债务统计报告显示,中低收入国家面临的债务脆弱性急剧增加。报告称,2020年中低收入国家的外债存量合计增长了5.3%,达到8.7万亿美元,影响到所有地区的国家。

报告说,外债增长超过了国民总收入(GNI)和出口的增长,除中国以外的中低收入国家2020年外债与GNI的比率上升了5个百分点,达到42%,而其债务与出口的比率从2019年的126%猛增到2020年的154%。(记者 闫磊 高攀)