9月5日,中国人民银行决定,自9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行8%下调至6%。这是继4月25日央行宣布下调金融机构外汇存款准备金率1个百分点后,年内第二次下调外汇存款准备金率。

专家表示,下调金融机构外汇存款准备金率,意味着境内金融机构为外汇存款缴存准备金减少,有助于增加市场上美元流动性,有利于人民币汇率稳定。

【资料图】

【资料图】

“下调金融机构外汇存款准备金率2个百分点,可以加强金融机构外汇流动性管理,部分释放外汇流动性,调节外汇市场供求关系,平滑外汇市场波动。”仲量联行大中华区首席经济学家兼研究部主管庞溟认为,更重要的是,明确释放出稳定外汇市场预期、保持人民币汇率在合理均衡水平上的基本稳定的政策信号,可以在一定程度上抑制人民币汇率单边贬值预期以及可能出现的“羊群效应”。

庞溟表示,此举说明有关部门开始采取合适的政策工具和宏观审慎工具,表明维持汇率稳定政策目标的决心,给人民币单边贬值预期“降温”,有望减缓人民币过快贬值的压力,促进境内外汇市场供求平衡,使人民币汇率走势重新回归合理均衡水平。

“当前,受美联储加速收紧货币政策影响,美元指数一度突破110关口,引发人民币对美元被动性贬值。央行此举向市场释放积极信号,有利于稳定人民币汇率预期,避免出现非理性的超调。”民生银行首席经济学家温彬认为。

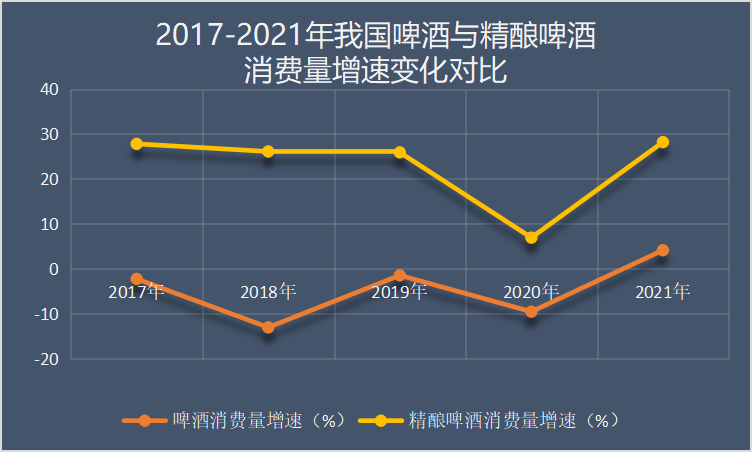

植信投资研究院高级研究员常冉认为,今年7月末,外汇存款余额9537亿美元,本次准备金率下调,意味着向市场释放约191亿美元的外汇流动性,针对当前人民币在外汇市场供大于求的状况进行适当的反向调节,有助于压降人民币近期的贬值态势。

“对比4月份下调1%,此次下调幅度有所增大,但释放规模较合理。”常冉表示,4月份美联储刚开启加息,且首次加息25个基点幅度较小,美元指数对人民币汇率走势影响有限。但当前,美联储已累计加息225个基点,美元保持强势,对人民币汇率形成较大压力,外汇存款准备金率的调整力度也应相应提升。

当前,在美联储继续大幅加息预期和美元指数快速上行压力下,人民币汇率和市场情绪出现了明显变化。8月中旬以来,人民币汇率经历一轮快速回调。更多反映国际投资者预期的离岸人民币对美元汇率9月5日同样走弱,盘中接连跌破6.93、6.94和6.95关口,续创2020年8月份以来新低。

值得注意的是,本轮人民币贬值主要由美元指数大幅上行触发,三大人民币汇率指数运行依然稳健。东方金诚首席宏观分析师王青提醒:“这意味着接下来监管层汇市调控将比较温和,不会对特定点位过度关注,人民币汇价将随美元指数反向波动。下一步,人民币对美元贬值幅度会趋于温和,一篮子汇率指数将延续偏强走势。”

王青认为,人民币贬值预期很难有效聚集,年内汇率因素不会对宏观政策调整形成实质性掣肘。央行总体政策是“以我为主”,增强汇率弹性,发挥人民币汇率在调节内部平衡和外部平衡中的积极作用。

央行副行长刘国强认为,人民币长期趋势应该是明确的,未来世界对人民币的认可度会不断增强。但短期内,人民币汇率双向波动是一种常态。我们有实力支撑人民币汇率合理均衡、基本稳定。 (经济日报记者 姚 进)