在欧洲能源持续紧张及高补贴的刺激政策催化下,欧洲空气源热泵需求强劲,中国企业获益。

随着俄乌冲突的出现,地缘政治紧张导致欧盟与俄罗斯相互制裁,天然气供应不稳定且2022年3月的价格同比增长了6倍。

但欧洲供暖是刚需,42%的欧洲家庭使用天然气取暖,其中有 1/3的进口天然气来自俄罗斯。欧洲亟需使用其他采暖方式代替天然气,而热泵更具备省电节能的优势。2022年以来,欧盟及欧洲各国出台多项政策和补贴支持热泵普及,有效推动我国热泵出口,2022上半年我国对欧热泵出口额同比增长达69%。

【资料图】

【资料图】

需求的大增很快在资本市场有了表现。热泵概念持续成为热点,根据《每日财报》的统计,以近25日涨跌幅来统计,截止8月30日,大元泵业累计涨超92%,日出东方涨幅88%、迪森股份涨31%,万和电气涨近34%。

能源危机下的最优解

热泵是一种利用电能将低位热源的热能转移到高位热源的高效节能装置。

相对于其他的传统产热方式,空气源热泵产生 1KW 热量所需消耗的一次能源最少,仅为电锅炉的 27.20%,燃煤锅炉的 48.87%,燃气锅炉的 58.56%,节能效果显著,在保护环境的同时也为消费者带来经济上的收益。其次,热泵仅需少量电力驱动,整体系统碳排放量少,在生活、工业、农业中的应用可以减少 PM2.5 等污染物的排放,改善环境质量,促进可持续发展。在各式供暖能源系统中,提供相同热量的前提下,热泵供暖体统排放的二氧化碳含量最少, 节能减排效果最佳,是推动碳中和的有效手段之一。

近些年,随着国家政策鼓励,中国热泵行业市场规模得到快速发展,从 2013 年的 92.32亿元到2021年的211.06亿元,CAGR达11%。空气源热泵是目前最先进的可再生能源产品之一,利用免费能源空气能为人们的生产生活提供热量。它利用逆卡诺原理,3/4 的能源来自环境,仅需消耗少量的电能,就能搬运所消耗电能的3~4倍的能量加以利用。

2022 年以来,俄罗斯针对天然气开始对欧洲实施制裁,包括但不限于对俄罗斯不友好的国家和地区须在俄方银行开设卢布账户,只能使用卢布购买天然气。供给端缩紧促使欧洲天然气价格高升。世界银行数据显示,2022 年3月,欧洲天然气价格同比增长了6倍,欧洲进口天然气成本大幅增加。

根据北溪天然气管道公司发言人,今年6月开始,“北溪-1 号”管道对西北欧地区的天 然气输送量减少 60%。7月11日-7月21日,因为年度维护该管道停止了天然气的输送,21日,北溪公司的天然气输送量恢复维修前的水平,即最大输气量的 40%。预计在未来长时间内,欧洲天然气供应量将减少并且价格维持高位。

目前欧洲常见的取暖方式为依靠天然气的壁挂炉。但相同终端热量输出的情况下,热泵热水器和取暖系统的运行成本分别比天然气的便宜 48%和 65%。欧洲供暖系统成熟,热泵安装仅更换主机即可。北欧三国采取集中供热,其他国家集中供暖普及率低,为独立采暖系统。欧洲国家本身壁挂炉热水供暖的水管铺设 已经完备,100平米的空间内,安装热泵大部分不需要更换管道,仅需更换主机,短期内可快速安装好。

今年5月,欧盟提出 REPowerEU 计划,旨在使欧盟在 2030 年之前摆脱对俄罗斯的化石燃料的依赖,提高欧洲能源独立性。REPowerEU 的基金会投资计划指出,到 2027年,用于热泵等高效能产品的投资将达到560亿美元,占整体投资的27%。

热泵市场火了。

中国企业的红利

根据 IEA 预计,2020年热泵提供的热量将占生活供热系统方案的11%,2025 年和 2030年将提升至 30%和 42%。2030年热泵与区域供热、可再生能源供热等高效、清洁方案将占整体供热方案的84%,比2020年提升 49pct。

我国是热泵生产大国,根据产业在线,2020年183万台热泵销量中,有30%是出口的。出口地区以欧洲为主,2021 年销额占比达 72%,其中主要国家包括法国、意大利、德国、荷兰、西班牙、波兰和比利时,他们合计占据 2021年近 80%的欧洲出口额。

在欧洲的热泵抢装潮中,中国企业充分受益。

据海关总署数据,22H1中国出口热泵总额为36.2亿元,同比增长63.2%,其中对保加利亚(+614%)、波兰(+373%)、意大利(+198%)、西班牙(+71%)等欧洲国家的热泵出口金额增速尤为亮眼。据中国海关统计口径,2021年中国出口欧洲的空气源热泵达106.1万台,占我国空气源热泵整体出口比重为78.1%。

信达证券认为,Q3将进入欧美国家热泵销售备货旺季,在欧洲天然气、电价快速上涨的大背景下,热泵作为高效采暖、制冷产品需求量快速提升,我国热泵出口企业或将受益于海外需求增长。

在安信证券看来,国内空气能热泵行业处于快速发展阶段,具有较大增长空间。目前空气能热泵海外需求旺盛、国内处于发展阶段,随着头部企业规模化效应显现,盈利能力也有望提升。

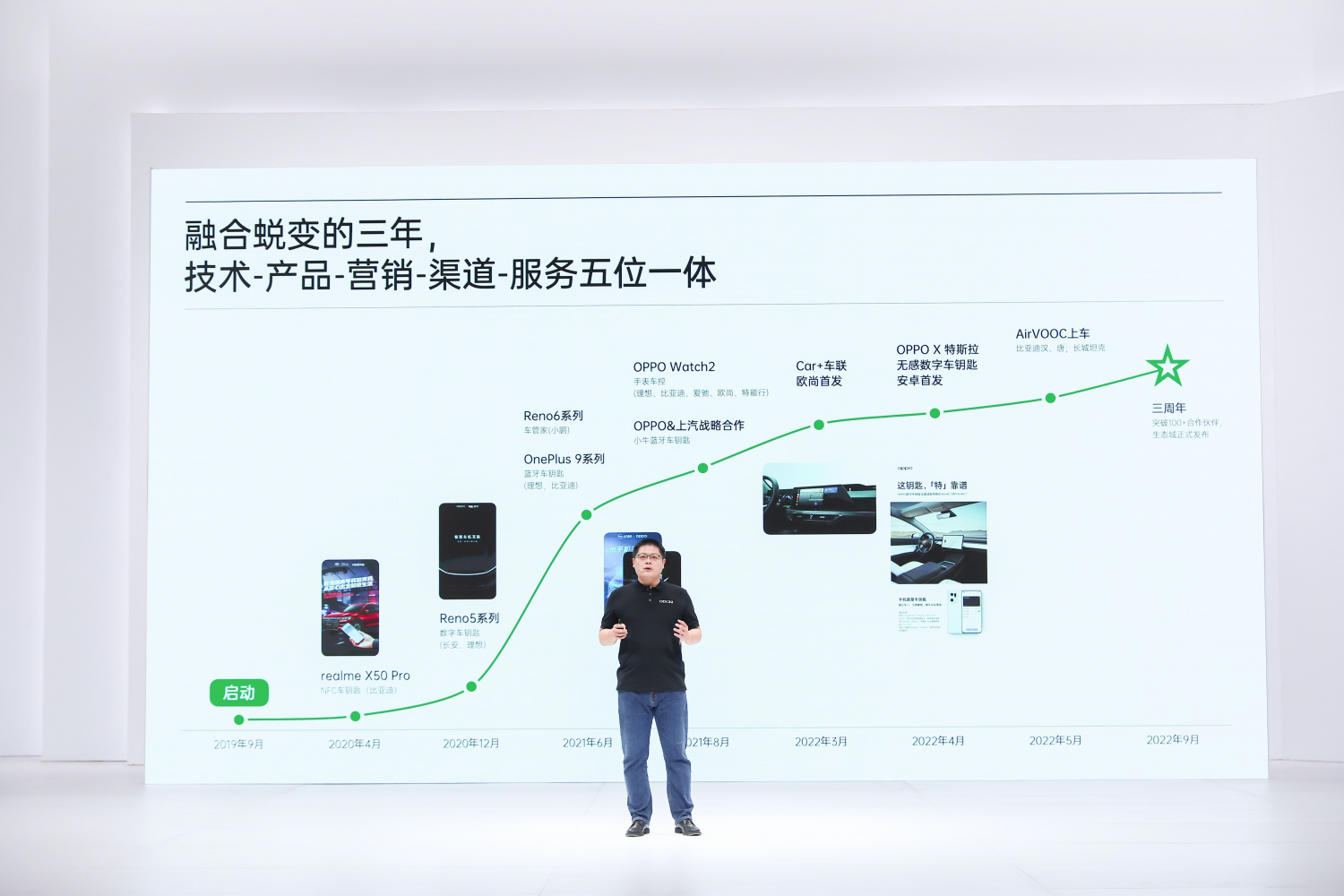

整机和零部件的投资机会

相较日本、欧美,中国的空气源热泵产业起步较晚,但在国家政策支持和资金扶持下迅速发展,目前有 500 多家企业,行业竞争格局呈现新旧并立、多行业融合的特点。由于空气源热泵的技术特点和应用场景,约70%的空气源热泵企业都是来自传统的能源、制造、家电相关行业,而30%左右是新建的专门研发制造空气源热泵的企业。

根据产业在线《中国空气源热泵行业年度研究报告》显示,海尔、美的、格力三家传统白电企业已连续两年领跑我国空气源热泵市场。2021年海尔内销额达到 22.8 亿,内销量达55.3万台,分别占比 14.4%和22.2%。2020年海尔内销额达到 13.1%,美的达到 10.5%,格力达到10.0%。

由于行业规模不大,白电等龙头对热泵市场重视度不高,此外热泵需要安装的特性,导致大部分空气源热泵企业内销份额均低于 5%,呈现分散化的特点。

我国空气源热泵外销市场则呈现芬尼独占鳌头的特点。2021年芬尼科技外销额占比达到 26.6%,遥遥领先。其余外销额占比均不足5%,格局更为分散。

但是,我们也注意到,国内诸如日出东方、万和电气、大元泵业等企业,针对热泵的应用技术已成熟,产品也获得越来越多市场的认可。

至于零部件,当前国内热泵行业已实现供应链国产化,核心零部件均可在国内采购。同时,热泵压缩机、控制器、阀件等上游市场有向头部企业集中趋势。

热泵营业成本主要为原材料成本。其中占比最大的原材料为换热器、压缩机、电路板和钣金,合计占据原材料成本的 69%。

目前代表性的换热器及阀件企业有三花智控、双良节能、盾安环境、不二工机、冈山等;压缩机企业有谷轮艾默生美的、格力、海立、三菱等;控制器企业有拓邦、 和而泰、麦格米特等。

总之,从内外销看,空气源热泵以内销为主,内外销双线增长齐发力:其中,空气源热泵内销市场以供暖应用为主,热水市场保持较大增幅;欧洲国家是国内主要出口地区且近10年最具成长性,政策利好支撑未来发展。