增资之余,尤其要避免“治标不治本”。

(资料图片仅供参考)

(资料图片仅供参考)

6月27日,华夏银行(600015.SH)与无锡银行同日宣布,非公开发行A股股票申请获证监会审核通过。据悉,华夏银行与无锡银行分别于去年5月和10月相继发布了定增预案。至今,华夏银行的定增审批已耗时1年之久。

根据定增预案公告显示,华夏银行此番拟面向35名特定投资者非公开发行A股股票数量不超过15亿股(含本数),募集资金总额不超过人民币200亿(含本数)。所募资金在扣除相关发行费用后,将全部用于补充公司核心一级资本。

与无锡银行相似,由于资本充足率相关指标的下滑,使得华夏银行亟须通过定增“补血”。此次增发,即使股东乐意接盘,可二级市场的投资者未必“买账”,这也主要源于其自身问题重重、罚单不断有关。

华夏银行或将3倍溢价增发

华夏银行上一次定增还要追溯到2018年9月,其拟向首钢集团、国网英大和京投公司发行不超过25.65亿股。在2019年1月,该行定增计划就顺利落地,累计募集资金292.36亿元,前后耗时不到4个月。

根据此前发布的公告来看,华夏银行拟募集资金不超过人民币200亿元(含本数)。无锡银行则拟非公开发行不超过3.205亿股普通股(含本数),募集资金总额不超过20亿元(含本数)。

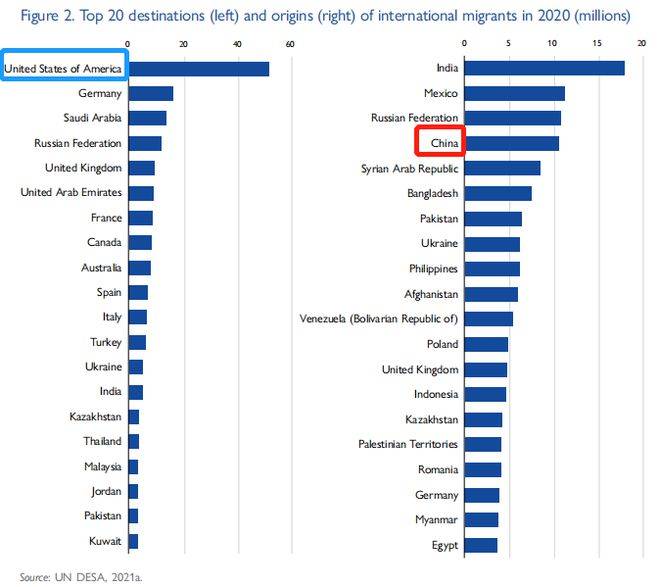

从发行价格来看,两家银行都存在溢价定增,但相比而言,华夏银行的溢价幅度可能更高。截至6月28日,华夏银行报收于5.17元,无锡银行报收于5.6元。从净资产来看,一季度末华夏银行和无锡银行的每股净资产分别为15.76元和7.33元。

事实上,上市银行溢价增发的情况不在少数。相较于一般企业定增,银行作为国有金融机构,情况较为特殊,为防止国有资产流失,其增发价格通常不低于净资产。而股东之所以愿意以高溢价参与定增,也是从长期战略合作业务的角度支持银行的发展。

何以吸引投资者?

《每日财报》注意到,到目前为止,对于此次定增计划,华夏银行尚未公布接盘方。根据此前发布的定增预案公告来看,华夏银行此次非公开发行的发行对象不超过35名特定投资者。

但客观而言,即使股东愿意高价接盘以提振市场信心,但二级市场的投资者未必“买账”。因为银行股已经长期处于低估值,股价波动较小,流动性不足,所以投资者十分谨慎。

据悉,在2021年银行股中有近八成的股票下跌,跌幅超过20%的银行数量有7家,跌幅超过40%的有2家。同时,九成银行股破净,华夏银行的市净率跌至0.4以下。

今年以来,银行股持续承压。其中,华夏银行股价在年初小幅上涨之后,便开始大幅下跌,在3月15日报收于4.81元/股,较其今年以来最高股价5.51元下跌12.7%。截至6月29日午盘,华夏银行报收于5.20元/股。

不过,业内也有相关人士认为,当前银行板块的股价、估值已经处于双底部。随着“稳增长”政策持续加码,经济迎来复苏,银行股估值有望修复。所以,银行股到底能否获得投资者的青睐,或更多还是取决于上市银行自身的表现。

从业绩上来看,华夏银行还算可观。在2022年一季度,其实现营收240亿元,同比增长1.65%;实现归属于母公司股东的净利润56.26亿元,同比增长5.06%。

但其资产质量却成“难题”,截至2022年一季度末,该行的不良贷款率为1.75%,较2021年末下降0.02个百分点;不良贷款余额为401.48亿元,较2021年末上升10.75亿元。而华夏银行之所有不良贷款余额在增长的同时,不良贷款率下滑的主要系该行近年来进行了大量的核销。

据《每日财报》了解,截至2022年一季度末,商业银行平均不良贷款率为1.69%。所以,华夏银行的不良贷款率仍处于较高水平。

漏洞频出罚单不断

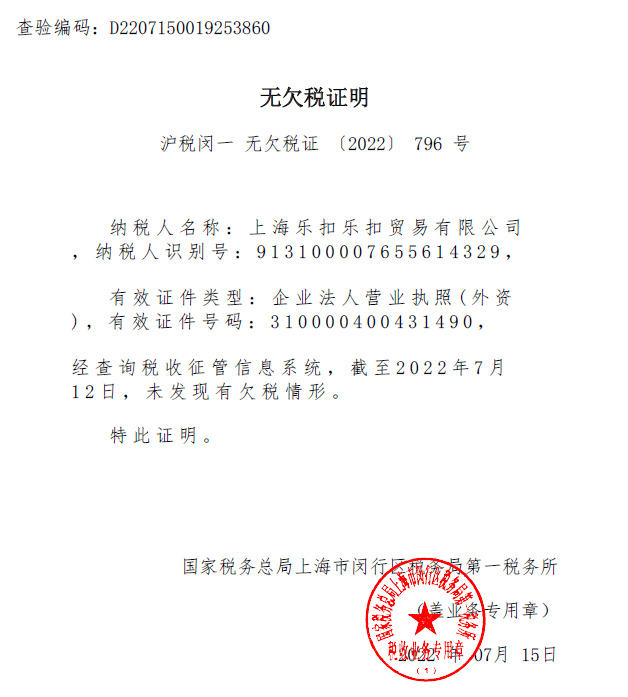

截至2022年一季度末,华夏银行核心一级资本充足率为8.75%,较上年末下降0.03个百分点;一级资本充足率为10.91%,较上年末下降0.07个百分点;资本充足率为12.76%,较上年末下降0.06个百分点。

据《每日财报》了解,同期内,商业银行的平均核心一级资本充足率为10.7%,一级资本充足率为12.25%,资本充足率为15.02%。可见,华夏银行的资本充足率相关指标多数在红线附近。

对于华夏银行来说,内部管控存巨大疏漏,这也导致近年来罚单不断。今年5月,银保监全系统计对银行业合计开出297张罚单,处罚金额达9627万元。其中,华夏银行单月被处罚金最高的银行,仅3张罚单就被罚没1032万元;3月25日,该行还因18项违法违规行为被罚款460万元。需要注意的是,北京市委第一巡视组向华夏银行党委反馈巡视“回头看”情况中也指出,华夏银行存在核心竞争力不足、贷款管理有漏洞、治理体系建设有短板、重点领域和关键环节存在利益输送风险等问题。

所以,华夏银行在推进增资落地的同时,也应加强对内部的管控,否则无异于“治标不治本”。另外,自今年2月行长张健华辞职以后,该行的新行长仍未到位。接盘方和掌舵人的糊,也为接下来的发展留下看点。