“汾老大”的荣光,道阻且长。

山西汾酒的所在地为汾阳市杏花村,就是那个“借问酒家何处有,牧童遥指杏花村”的杏花村。一句流传久远的诗句,成了汾酒独有的宣传文案。

跨越千年历史的汾酒有着自己的魅力,到了近代,回忆上世纪八九十年代的中国白酒市场,一瓶难求的还不是茅台,而是汾酒。山西汾酒先后多次扩产,生产能力大幅提升,而且获奖无数,再加上名酒身份的加持,当时风光无限,江湖人称“汾老大”。

(相关资料图)

(相关资料图)

可后来,一系列的战略失误及假酒事件,让汾酒迅速衰落。虽然后期解决了问题,但是“老大”的形象已难以扶起,业绩也不复当年。逐渐地,山西汾酒(600809.SH)在竞争场中没了声响,与茅台、五粮液的体量愈发拉大。眼下,其新掌门袁清茂也已上任半年,汾酒的发展格局怎么样了?复兴之路又面临哪些困难呢?

“李秋喜时代”结束

山西汾酒的前身为国营山西杏花村汾酒厂,1986年就成了首家产量突破1万吨的白酒生产企业。1993年12月,改制为山西杏花村汾酒厂股份有限公司,并于1994年在A股上市,成为首家白酒上市企业。

山西汾酒与贵州茅台、泸州老窖、西凤并称“中国四大名酒”,汾酒的品牌、规模和市场占有率一度是行业龙头。然而,当全国名酒价格回归市场价值时,汾酒却提出要做“广大工农兵都能喝得起的白酒”,低端路线的开启可谓“自废武功”。

再之后的1998年,轰动全国的山西假酒案致使汾酒快速没落,业绩和市场份额也大幅缩水,自此被白酒前三强“茅五泸”狠狠甩在身后。

直到2005年,李秋喜从晋牌水泥集团调任至汾酒集团,进行了多举措改革,这才使汾酒慢慢重回正轨。2017年2月,李秋喜签订了山西国资国企改革中首个目标考核“军令状”:“完不成2017年经营目标,我将引咎辞职。”

李秋喜承诺:2017年、2018年、2019年收入(酒类)增长目标为30%、30%和20%。三年利润(酒类)增长目标为25%、25%、25%,三年内完成汾酒集团整体上市。在签订责任书之后,山西省国资委向汾酒集团下放了8项权利,给予了汾酒集团董事会在经营方针和预算决算方面的自主权。后续从实施效果看,军令状业绩目标已全部完成。

在李秋喜的带领下,山西汾酒的业绩整体呈现增长态,2019-2021年增速尤为明显。在李秋喜卸任的2021年,山西汾酒营收199.71亿元,净利润53.9亿元。

(制图:每日财报)

可另一面,汾酒在向全国市场快速扩张的同时,也遗留了一些管理问题。

比如在巨大的业绩增长需求下,2019年汾酒集团被媒体爆出“开发酒”贴牌乱象。“贴牌”模式显然会稀释品牌力,并导致价格体系混乱。另外,李秋喜任内并未解决汾酒缺乏高端酒市场份额、价格体系混乱等致命问题——这些旧挑战,都是硬骨头。

去年年底,袁清茂变成了汾酒集团一把手,这些难解的担子,也都落在了他的头上。

高端路难走

虽然山西汾酒整体在逐渐回归正轨,但其高端酒却难言大的成功。而近些年的一线名酒中,茅台、五粮液、泸州老窖等已经依靠各自的大单品强势占据高端市场,且业绩表现都不错。

据《每日财报》了解,山西汾酒产品布局覆盖高、中、低三个档次,青花汾酒和国藏汾酒为高端、次高端(400-800元)、老白汾酒为中端(100-400元)、玻汾为低端(100元以下)。

而高端青花汾又分为几种,其中20年和30年销量较多,20年的价格差不多500元左右,而30年的价格则直接上千,这价格对于喜欢性价比的“老酒鬼”来说,可谓是“望而却步”,在同梯队产品中“比上不足,比下有余”。

国金证券的研报称,2022年Q1汾酒实现营收98.7亿元(+44.4%),预计青花占比由21年的35%提升至40%左右。

业内人士认为,山西汾酒有意将“青花30复兴版”打造成自己的超级单品。目前,除了飞天茅台、五粮液普五以外,有明确数据可查的高端产品中似乎只有国窖1573实现了每年营收过百亿这个目标。这也是泸州老窖主品牌收入毛利率,在TOP5白酒中,仅次于贵州茅台的重要原因,而至于青花30复兴版能否实现“大跨步”尚待观察。

为了冲击高端化,山西汾酒也没少“砸钱”。数据显示,2019年-2021年,山西汾酒的销售费用分别为25.44亿元、22.76亿元和31.6亿元,同比增长53.5%、-10.54%和38.83%。

(制图:每日财报)

而与之形成鲜明对比的是,山西汾酒2021年研发费用仅投入2299万元。同一时期,洋河股份研发投入达到2.85亿元,五粮液、泸州老窖也分别达到1.77亿元、1.37亿元,远超山西汾酒的水平。

以目前事实来看,在高端市场,汾酒被茅台、五粮液、国窖1573压制,后者三家加起来占据了高端市场95%的份额,形成了三寡头垄断的格局。如此情景下,山西汾酒未来想要继续争抢高端市场,并非易事。

存量的未来

接任山西汾酒后,袁清茂定下目标:汾酒要在“十四五”末,进军白酒行业第一阵营。

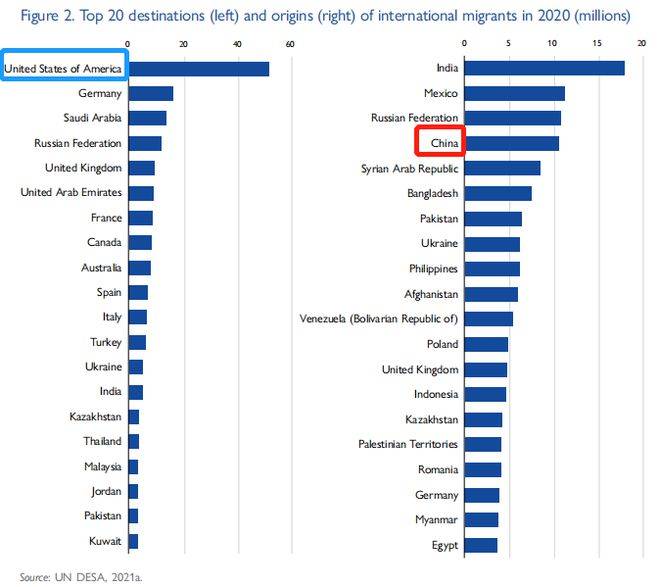

当下实力看,2021年贵州茅台、五粮液、洋河股份、泸州老窖、山西汾酒营收分别为1094亿元、662亿元、253.5亿元、206.4亿元及199.7亿元,同比增速11.7%、15.5%、20%、24%、42.7%。山西汾酒增速最快,但其余四家酒企也都实现了双位数增长。

谈及目标之前,也要留意一处“风险”。2021年一季度,山西汾酒营收和净利润实现70%以上的双增长,但公司的商业承兑汇票增加到68亿元。企业用承兑汇票的方式继续鼓励经销商“压货”,虽然有利于业绩增长,却也增加了收回账款的风险。事实上,山西汾酒应收款项融资金额已连续三年上涨。

在今年3月16日山西汾酒公告称,拟投资91.02亿元,建设实施“2030技改原酒产储能扩建项目”。该项目建成后,公司预计将新增年产原酒5.1万吨,新增原酒储能13.44万吨。

但国家统计局数据显示,在2016年销量达到1358万千升峰值后,白酒销量进入剧烈下降通道,到2020年降至729.6千升。可见,行业早已进入了存量竞争时代。而截至2022年第一季度,山西汾酒的存货价值高达75.85亿元,所以公司或许会面临产能过剩的风险。

随着行业集中度的提高以及消费者对名酒越来越青睐,白酒向品质回归、向名酒回归逐渐成为市场共识。以老酒赋能实现名酒复兴成为不少酒企重要的战略布局,并寄希望借此重回一线阵营。所以,山西汾酒也提出“三分天下有其一”作为阶段性目标。接下来,白酒行业趋势一定是存量市场下的博弈,如何应对也成了外界对其掌舵人聚焦的关键。