国产光伏银浆企业2021年集中度较 2020 年同比增加 19%,业内竞争激烈度进一步提升。

作为光伏产业唯一一个受制于海外的环节,光伏银浆的国产化至关重要,特别是在电池片技术革新的当下。

产业空间与结构

(资料图)

(资料图)

光伏银浆是一种以银粉为主要原料的基础性材料,由高纯度的银粉、玻璃氧化物、有机材料等所组成的机械混合物的粘稠状浆料,其中银粉起到决定性因素,占比约98%。

银浆一般分为导电银浆、电阻银浆与电熔银浆,其中90%以上用于导电,故光伏银浆又称导电银浆。光伏银浆是光伏电池片生产制造必备的重要耗材,在电池片非硅成本中占比约33%,在电池片整体成本中占比约8%-9%左右,其性能关系到光伏电池的光电性能。

目前的光伏银浆分为高温银浆和低温银浆两种,主要的区别在于工艺温度。高温银浆烧结温度 500℃以上,适用于 BSF电池、PERC电池、TOPCon (TOPCon 正面使用银铝浆,银含量 95%以上)等晶硅电池片,低温银浆烧结温度 250℃以下,适用于异质结(HJT)晶硅电池片,主要原因 HJT 具有非晶薄层,如果烧结温度过高(大于 250℃)将导致非晶薄层材料从非晶向晶体转变,进而导致 HJT 电池片失效。

随着光伏电池转化效率的提高,根据光伏协会统计,电池转换效率提升 1%,光伏发电成本可下降 7%,未来逐步形成高光电转化率效率 TOPCon 和 HJT 的市场,后者对低温银浆需求旺盛。

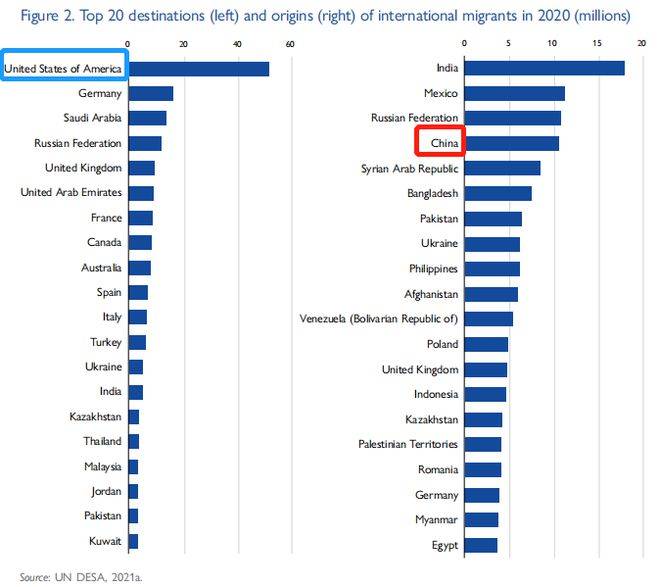

全球光伏银浆供应商主要有贺利氏、杜邦、三星SDI、日本 ELEX、苏州固锝(晶银新材)、聚合股份、帝科股份 硕禾电子、匡宇科技等企业,根据国内银浆产量所占市场份额以及国内电池片产量所占全球比例,推算出 2017年至 2021年全球光伏银浆每年供应量呈现逐年递增态势。

2021年,全球光伏银浆供应量预计在3518吨左右,相较2020年增加13.2%,2017-2021年均复合增长率为 7.2%,预计2022年全球光伏银浆供应量仍将进一步提高。

2021 年全球光伏新增 183GW,2021 年中国光伏新增54.88GW,根据 SolarPower Europe(欧洲光伏协会)和 CPIA(中国光伏协会)对全球、中国光伏装机增速的预测,经整理资料,中信证券调整了全球光伏和中国光伏新增装机预期,预计2025年全球光伏新增装机在乐观/中性/悲观条件下分别为 350GW/278GW/201GW。

根据光伏装机量与光伏组件容配比1.2计算,光伏组件与电池片配比按 1:1计算,光伏电池片至组件生产合格率按99%计算,预计 2025年全球光伏电池片需求量在乐观/中性/悲观条件下分别为424GW/337GW/244GW,全球光伏银浆需求量在乐观/悲观条件下分别为4390吨/2521吨。

由此来看,光伏银浆还有很大的增长空间。

国产化与竞争格局

2011 年以前,我国光伏银浆主要以进口为主,生产技术并未掌握;2011 年以后,受益于国家光伏产业政策扶持, 国内光伏产业迅速崛起,光伏银浆生产、供应逐步开始国产化。

经公开资料整理,2021年国产化银浆占比达 到 80%左右(国内银浆企业产量占国内银浆总需求量),同比 2020 年提高 33%,最近五年光伏银浆国产化率年复合增速 21.7%。若按国内银浆产量占全球光伏银 浆需求量计算,2021 年国产银浆占比 55%。

低温银浆领域,2021年以前全球主要供应商是日本ELEX 公司,占据低温银浆市场份额 90%以上;国内方面,苏州固锝在低温银浆方面不断取得重大进展,2020 年苏州固锝(晶银新材)出货低温银浆 1.61 吨,2021 年出货 5.14 吨,同比增加219%,出货量增幅明显。

其次,苏州固锝(晶银新材)掌握高温、低温银浆生产(核心)配方、玻璃粉制备技术,且在 2021 年具备的 500 吨光伏银浆产能可以在高温和低温间任意切换。公司高温和低温银浆在同一生产规模下,成本差别不大,但价差较大,2021年高、低温银浆价差 2000-2500 元/kg,高价差致使光伏银浆企业具有较强驱动力,调动资本、技术、人力等投入低温银浆领域,预计未来低温银浆国产化率也将不断提高,日本ELEX公司等低温银浆市场占比将逐渐降低。

国内光伏银浆市场需求不断增大,以聚合股份、帝科股份、苏州固锝(晶银新材)为代表的国内三大光伏银浆厂商,产能和产量快速扩张。2020年,聚合股份、帝科股份、晶银科技分别占正面光伏银浆市场份额 23%、15%、7%。2021 年三大光伏银浆企业总产能 2700 吨,产能较 2020年同比增加82%,2017-2021年产能年复合增长率 28.6%。2021年,三大光伏银浆企业产量1708吨,较 2020年增加 41%,受产能释放限制,同期产量增速小于产能增速;2017-2021 年产量年复合增长率 30.5%,大于同期产能年复合增长率,主要受益于生产技术突破、市场逐步打开等。

国产光伏银浆企业最近三年供应量集中度不断提高,2021年光伏银浆行业集中度较 2020 年同比增加 19%,业内竞争激烈度进一步提升。

从国内光伏产业链各环节集中度对比分析,近三年光伏银浆行业的 CR3 与光伏电池片 CR5更为相似,两者在2021年行业集中分别为 55%、54%,小于硅片行业 CR5(2021年 84%)、 组件行业 CR5(2021年68%),表明国内三大银浆企业供应量可满足国内五大电池片企业对光伏银浆的需求。