符合中国证监会和香港证监会规定条件的交易型开放式基金(ETF),可以正式在沪港通、深港通等互联互通机制下交易了。7月4日,备受瞩目的内地香港ETF互联互通正式开闸,两地投资者可以跨境投资对方市场的ETF产品。

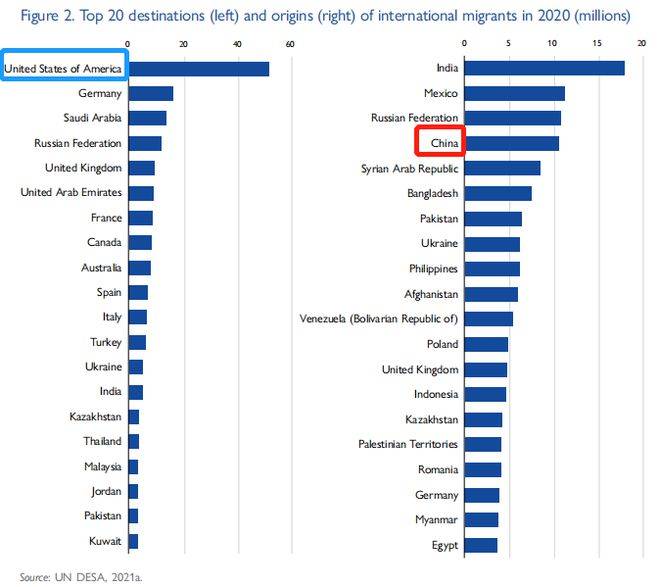

据了解,首批纳入互联互通机制的ETF产品87只,其中,内地投资者可以通过南向沪港通和南向深港通买到4只港股ETF,香港投资者可以通过北向沪深港通买到83只A股ETF。

业内人士表示,ETF互联互通机制是两地资本市场深化交流合作的重要成果,不仅为投资者提供了更加多元的投资标的,而且有望给两地市场带来源源不断的增量资金。具体来看,此次ETF互联互通开闸后,内地投资者可以通过港股通买到4只港股ETF,分别为盈富基金、恒生中国企业、南方恒生科技、安硕恒生科技。同时,此次还有83只A股ETF被纳入互联互通,不仅覆盖了上证50ETF、创业板ETF、沪深300ETF、中证500ETF等核心产品,也包括了医疗ETF、科技ETF、新能源车ETF等行业主题产品。

据同花顺数据统计,截至7月1日,83只A股ETF规模合计6746.3亿元。其中,华夏上证50ETF以522.70亿元位居榜首,华泰柏瑞沪深300ETF、南方中证500ETF位居二、三名,规模分别为473.73亿元、422.51亿元。

“作为境内外投资者广泛认可的投资产品,ETF具有分散投资、公开透明和交易成本低、效率高等优点。将ETF纳入互联互通标的,有利于丰富跨境投资品种,为境内外投资者提供更多投资便利和机会。深交所将与相关各方紧密协作,全力保障ETF纳入深港通标的平稳落地、有序运行,并不断深化各方在更多领域、更高层次、更大范围的共赢合作。”深交所总经理沙雁表示。

港交所行政总裁欧冠升表示,ETF纳入互联互通标的,有助于港交所不断提升市场活力、多样性和吸引力,巩固香港作为亚洲ETF枢纽的地位。截至2022年5月底,在港交所上市的ETF超过130只,平均每日成交额超过110亿港元,管理资产规模达4300多亿港元。

自2014年沪港通开通以来,沪深港通在推动资金双向流动方面一直扮演重要角色,并已成为国际投资者参与A股市场的首选渠道。数据显示,2022年第一季,北向及南向交易的日均成交额分别为1059亿元及355亿港元。

高盛全球市场部大中华区股票业务主管马智萍表示,ETF互联互通开闸,不仅增强了内地、香港市场的融通,也代表着中国ETF市场向国际投资者开放的第一步。她透露:“交易首日,高盛交易团队已经完成了多笔互联互通机制下的ETF交易。高盛预计,未来将有更多外资通过ETF互联互通机制流入A股市场。”

前海开源首席经济学家杨德龙表示,ETF被纳入互联互通有利于打通A股市场和香港市场,为投资者投资提供便利,同时为两地市场吸引“源头活水”。他认为,沪深两市的ETF纳入互通互联的标的较多,大大方便了香港及海外投资者,这将会给A股市场带来可观的增量资金。(记者 钟国斌)

相关新闻

“互换通”来了!

从“沪港通”“深港通”到“债券通”,如今,“互换通”也要来了。

4日,中国人民银行、香港证监会、香港金融管理局发布联合公告,开展香港与内地利率互换市场互联互通合作(下称“互换通”)。根据安排,“互换通”将于6个月后正式启动。

据悉,“互换通”指境内外投资者通过香港与内地基础设施机构连接,参与两个金融衍生品市场的机制安排。初期先开通“北向通”,即香港及其他国家和地区的境外投资者经由香港与内地基础设施机构之间在交易、清算、结算等方面互联互通的机制安排,参与内地银行间金融衍生品市场。未来将适时研究扩展至“南向通”,即境内投资者经由两地基础设施机构之间的互联互通机制安排,参与香港金融衍生品市场。

中国人民银行在“互换通”联合公告答记者问时表示,“互换通”下,境内外投资者可通过相关电子交易平台的连接开展交易,不改变交易习惯。同时,“互换通”创新了衍生品清算机构互联模式,由两家中央对手方共同为境内外投资者提供人民币利率互换的集中清算服务。境内外投资者可在遵从两地市场法律法规的前提下,便捷地完成人民币利率互换的交易和集中清算。(深圳商报记者 钟国斌)