2022年7月5日,中国领先的以支付为基础的科技平台移卡(09923.HK)宣布,公司2027年到期的约5.5 亿港元的可转换债券已于2022年7月5日成功发行,此次发行由摩根大通及瑞士信贷共同作为联席全球协调人。

据公告,移卡拟将所得款项净额用于产品研发、营销推广及团队投入,以加强本土竞争力,进一步加快在到店电商业务建立规模效应和行业门槛;同时还将拓展集团海外业务,加速全球化发展。

“可转债”即可转换债券,投资者购入可转债一般被视为其看好发债公司的股票增值潜力,可以在宽限期之后行使转换权,按照预定转换价格将债券转换成为股票,从而享受增值带来的额外收益。继2020年成功配股及发行新股后,移卡此次完成可转债的发行,可见在经济形势波动、疫情反复影响和上升的利率环境下,资本市场依旧看好其未来发展。

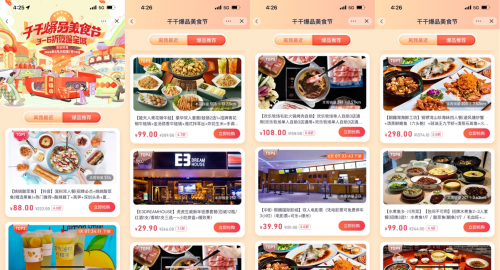

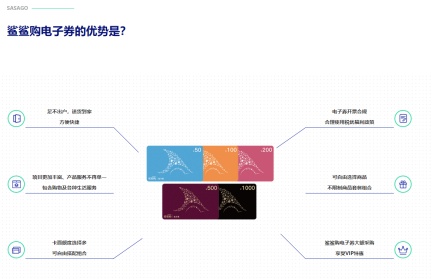

移卡是一家以支付为基础的科技平台,业务包括一站式支付服务、商户解决方案、及到店电商服务三个部分,其中到店电商为2021年开始重点发展的新业务。

从财务数据来看,2022年部分区域疫情反弹背景下,移卡依旧保持良好的发展势头:2022年第一季度,总支付交易量(GPV)同比增长18.2%,服务超过300个城市的750万线下中小商户。

到店电商业务则充分利用了支付业务自有流量的转化:除海量的线下中小商户之外,还与近1.5万家独立销售代理和销售伙伴建立的、覆盖全国30个省及324个市的销售网络进行了打通。在投入可控情况下,到店电商业务保持了高速增长:2021年总商户交易量(GMV)为3.98亿元人民币,到2022年,第一季度的GMV便达到5.6亿元人民币,付费消费者数达470万,月度全渠道活跃用户(MAU)峰值超过1600万,预计2022年全年GMV达到28-35亿元人民币。

自今年4月以来,多家大行纷纷给予移卡“买入”评级,目标价均超过30港元。今年6月,广发证券首次对移卡进行研报覆盖,亦给予移卡“买入”评级;认为移卡作为二维码支付行业领导者,到店电商业务处于快速成长中,具想象空间,合理价值为27.51港元。若以多家大行给出的最低估值27.51港元为参考,以7月4日收市价22.40港元计,移卡至少有23%的上行空间。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。