陆金所控股行深致远,从深入洞悉客户需求入手,走出了一条以深度赋能小微企业主金融服务为核心的实践路线。

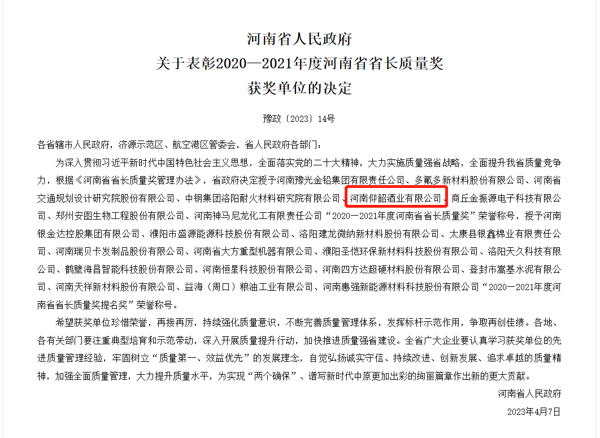

(相关资料图)

(相关资料图)

在资本市场上想要获得成功,其实都有规律可循。

高瓴创始人张磊在《价值》一书中提出,要培养聚焦长期价值的投资思维,做长期主义者,与伟大格局者同行,把时间和信念投入能够长期产生价值的事情中。

比如,在长期赋能小微企业主金融服务这件事上,陆金所控股已经花了十余年的时间,时间会赋予坚定的人以价值,长期深耕小微金融服务的陆金所控股,正在迈入长期主义的回报期。

在继纽交所上市后,2023年4月14日,陆金所控股正式在港交所主板挂牌上市。双重主要上市的角色将为陆金所控股提供更多的发展空间,也利于长期战略的推进实施。

行深致远,做更懂小微企业主的金融服务提供商

根据《每日财报》的统计,2020年、2021年及2022年,陆金所控股的净资产分别为832亿元、946亿元及948亿元,其中银行存款242亿元、347亿元和439亿元。同期消费金融子公司的资本充足率为118.6%、35.6%和18.2%,高于8%的最低要求;融资担保子公司的杠杆比率为1.8倍、1.8倍及2.0倍,距离上限10倍的杠杆率还有很大的空间可以释放。

陆金所控股稳健的资本状况不仅印证了自身业务弹性,并为穿越经济周期提供了坚实的基础。而这也来源于陆金所控股坚持长期主义思维和持续不断的为小微企业服务,这让公司在积累客户上取得了显著的成效。

比如,过去三年(2010年-2022年),陆金所分别累计服务超过460万名、590万名和660万名小微企业主,发放给小微企业主的贷款余额从2020年的3709亿元增长至2022年末的4489亿元,复合年增长率约为10%。

在2020-2022年期间,陆金所控股实现贷款余额分别为人民币5451亿元、人民币6610亿元及人民币5765亿元(829亿美元),贷款赋能业务几乎贡献了往绩记录期间的全部总收入。

然而,陆金所控股坚持长期主义的魅力,还远不止于此。

根据灼识咨询的资料,截至2021年底,中国普惠型小微企业贷款总余额为人民币20.8万亿元,对应过去五年的复合年增长率为27.9%,且预计到2026年底将进一步增至人民币42.7万亿元,对应复合年增长率为15.5%。

可见,金融服务随着经济的快速发展而不断深入到市场的方方面面,其产业逻辑也已发生巨大变化。小微企业构成了中国经济中规模庞大、发展迅速且具有系统重要性的领域,并得到了越来越多金融机构的大力支持。然而,在服务更迭过快而抵押品有限的小微企业这一业务领域,对潜在贷款人和服务提供商都带来了诸多挑战。

在打破传统金融机构在服务小微企业方面效率低、风险评估周期较长、提供金融产品期限较短等短板下,既要金融服务精准,更要离小微企业主近。陆金所控股根植自身核心零售信贷赋能业务模式下,天生具备这两大优势。

以深入洞悉小微企业主需求来看。自成立以来,陆金所控股已为约660万名小微企业主提供服务,凭借积累的数据以及从庞大客户群中获得的洞察,陆金所控股对小微企业主的需求建立了深入的了解,使得其能够为客户提供量身定制的产品和服务,相对于那些晚于进入或可能进入这一行业的其他竞争对手建立了较高的竞争壁垒。

比如说,小微企业主在业务扩张过程中,通常需要于短时间内获得件均较大、期限较长的贷款,这就需要金融机构能够以小微企业主为中心而做产品设计及定制化产品,提供强有力的保障。

陆金所控股为小微企业主提供了一整套定制化产品,包括为小微企业主提供结构灵活、件均灵活及期限灵活的贷款产品,为不同客户定制具有不同功能的产品。

其实,陆金所控股给小微企业提供的金融服务还远不止于此。每一个小微企业所面临的经营历史、规模、现金流稳定性等风险因素都是不同的,为进一步强化对客户的灵活性风险评级,陆金所控股会利用大数据技术,根据每个客户的特定情况定制贷款申请规模及定价,在多维度的基础上更全面地分析客户的风险。这也使得陆金所控股能够以精确及准确地划分风险的能力来向客户提供更大件均的贷款。

第二个优势是陆金所控股实现了与众多金融机构全渠道的合作。截至目前,陆金所控股与超过550家金融机构建立了机构合作关系,甚至与不少合作伙伴合作超过3年,一方面这使得公司可以有机会为小微企业提供更多服务,同时也能帮助传统金融机构克服在服务小微企业主方面的困难。

陆金所控股行深致远,从深入洞悉客户需求入手,走出了一条以深度赋能小微企业主金融服务为核心的实践路线。

百尺竿头更进一步,高度赋能客户金融科技

随着竞争深入,未来金融市场竞争必然不会停留在单一优势的竞争上,必将是整体服务效率的竞争。

这意味着,只有将金融科技注入市场方可抓住拓宽获客渠道的先机。

陆金所控股拥抱科技,顺应时代发展需求的变化,十余年年来累积了线下线上一体化渠道专有数据和人工智能驱动的动态风险模型,每年可触达上千万名小微企业主。

一方面,陆金所控股的线下线上一体化渠道能够形成与客户间的直接互动,便于了解小微企业的需求,完善整个信贷决策系统,并得以通过线下的客户尽职调查识别风险,从而在保证风险可控的同时为客户推荐最适合的产品,并更周全地服务客户。

另一方面,专有数据和人工智能驱动的动态风险模型可以为客户实现更精确的信贷评估和基于风险的贷款规模确定。比如,在“了解您的客户”评估小微企业主的个人征信和“了解您的业务”评估小微企业的现金流可持续性的双管齐下方式运作下,能够有效的为各地区的小微企业主量身定制风险管理策略,从而规避管理风险。

陆金所控股不仅专注于利用数据为客户规避风险,还进一步将视线从金融科技拉长到小微企业主客户旅程的每个环节,让客户体验无缝切换和高效迅捷的全流程金融科技服务。

比如,在尖端的专有科技技术赋能下,约40%的客户完全可以通过人工智能工具进行审核,其余则通过使用人工智能工具和承销代理远程访谈二者结合的方式进行。这为小微企业主客户打造了快捷轻松的纯线上体验,一般无抵押贷款流程最快20分钟即可完成,大额有抵押贷款的审批流程最快两小时即可完成,很大程度上节省了客户时间成本。

结语

按普惠型小微企业贷款的贷款余额计,截至2022年6月30日,陆金所控股在服务小微企业主的中国非传统金融服务提供商中排名第二,市场份额达17.6%。

厚积,才能薄发。陆金所控股为探索和提升客户生命周期价值所走的每一步,都在为自身悄然壮大积蓄能量。