“在行业剧烈变化下,绿城会获得更多市场份额,预计未来三年后,绿城的销售额大概能占到行业的3%,这个份额以后还会逐渐提高。”8月26日下午,在2022年中期业绩说明会上,绿城中国董事会主席张亚东表示,关于绿城未来的长相,产品画像是“高颜值、极贤惠、最聪明”,综合画像是“有特长且全面发展的优等生”。

“长期还是看好这个行业,感觉绿城未来还大有可为。”张亚东补充道,接下来,“我们会更加看重营收和利润的有质增长,未来还会保持两位数的增长。”

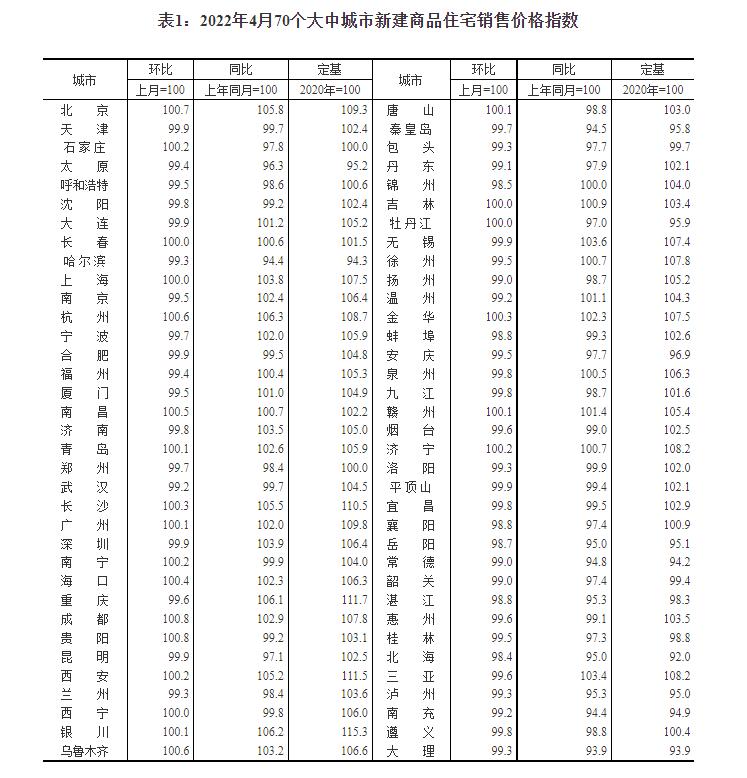

保底销售目标3100亿元

从绿城中国(简称绿城)交出的“中考”成绩单来看,营收和净利润双双实现两位数增长。今年上半年,公司实现营收647.31亿元,同比增长79.1%;净利润48.6亿元,同比增长24.3%。

在绿城上半年业绩中,有两大指标居行业前列:一是销售额的市场份额在波动期逆势上扬;二是营收和利润维持两位数增长。

在销售端,绿城上半年总合同销售金额约1128亿元,跻身中指研究院销售行业排名第7位。在市场调整期的2021年和2022年,占比分别提升0.6个百分点和0.5个百分点。

值得一提的是,今年年初,绿城管理层在业绩会上给出一个保守的全年销售额目标:3300亿元。但在行业销售遇冷下,此次其调低了销售预期,即便是维持现在的情况,可能在3300亿元基础上下探一些,但是肯定可以完成3100亿元的保底目标。

在盈利能力方面,绿城上半年净利润为48.6亿元,同比增长24.3%。在市场调整期的2021年和2022年,连续两年同比增幅超过20%。

不过,在行业整体毛利率水平走低的大环境下,绿城也难以独善其身。上半年,绿城毛利率为17.4%,同比下降4.6个百分点。

“受整体经济环境影响,行业毛利率下行。绿城主要因为现在交付的项目是三年前或更早时拿的地,在限价影响下,公司的品牌溢价能力和优势没能充分体现。”绿城中国执行董事、执行总裁耿忠强表示。

权益拿地比例提高

聚焦式拿地,不发散投资,在好中选优,在熟悉的城市投资,是绿城2022年的拿地策略。

2022年上半年,绿城在8个熟悉的城市新增20个项目,总建面约为313万平方米,总货值金额731亿元。其中,一、二线城市的新增货值占比达到90%;归属于集团的货值约为554亿元,权益占比达到76%,较去年同期提高8个百分点。

在中指研究院看来,拿地权益比率的提高,一方面增强对利润结转的主动权,提高盈利能力;另一方面是绿城更主动积极防范合作风险,谨慎甄选国企央企、地方型属地国企等合作方的结果。

“上半年基本都在公开市场拿地,主要是公开市场上项目质地更好。一些二手项目产品虽已成型,但无法体现绿城产品优势。”绿城中国执行董事及行政总裁郭佳峰表示,下半年,会遵照年初定的谨慎原则,在第三轮、第四轮集中供地中,会择机看项目再做投资。拿地总数量会减少,权益要增加,提出了更高要求——零失误。

背靠大股东“增信”融资通畅

“上半年,新发行的债都是长期限的,境外永续债已经归还5亿美元,计划2023年将境内外永续债清零。”耿忠强表示,“受大股东支持,现在各大行对绿城的授信全部纳入中交的整体授信范围内,这样对绿城来说,授信更充足,成本也更低;另外资本市场层面,中交与绿城有较多协同,包括出具安慰函甚至直接买债。”

2022年上半年,绿城境内外发债规模211亿元,同比增加68.8%。尤其是2022年1月份,绿城成功发行三年期4亿美元备用信用证增信绿色美元债券,成为其新设立的绿色金融框架下发行的首笔绿色债券。这是绿城积极践行ESG理念的正向反馈,未来ESG能力会成为企业的又一核心竞争力。

截至2022年6月30日,绿城的银行存款及现金为632.21亿元。与此同时,绿城积极优化债务结构,上半年短债金额进一步下降,现金短债比提升至2.3倍,偿债能力得到优化。

目前,绿城正在全面优化自身能力,储备充沛“粮食”和“体能”,蓄力长跑。张亚东重新立下了的三个“前十”目标:“第一个是现在的销售排名进入前十,保持在前十名里面;第二个前十是自投业务进入前十;第三是重资产的权益部分,经过一两年的努力也要进入前十。”

进击目标已设定,但张亚东对地产行业发展的判断是谨慎中带着信心的。他表示,“房地产行业还是主导产业,估计年销售额维持在12万亿元的水平。”但当下,“房地产危机和机会并存,对绿城而言,还是充满信心,我们和同行一样都在努力。” (王丽新)