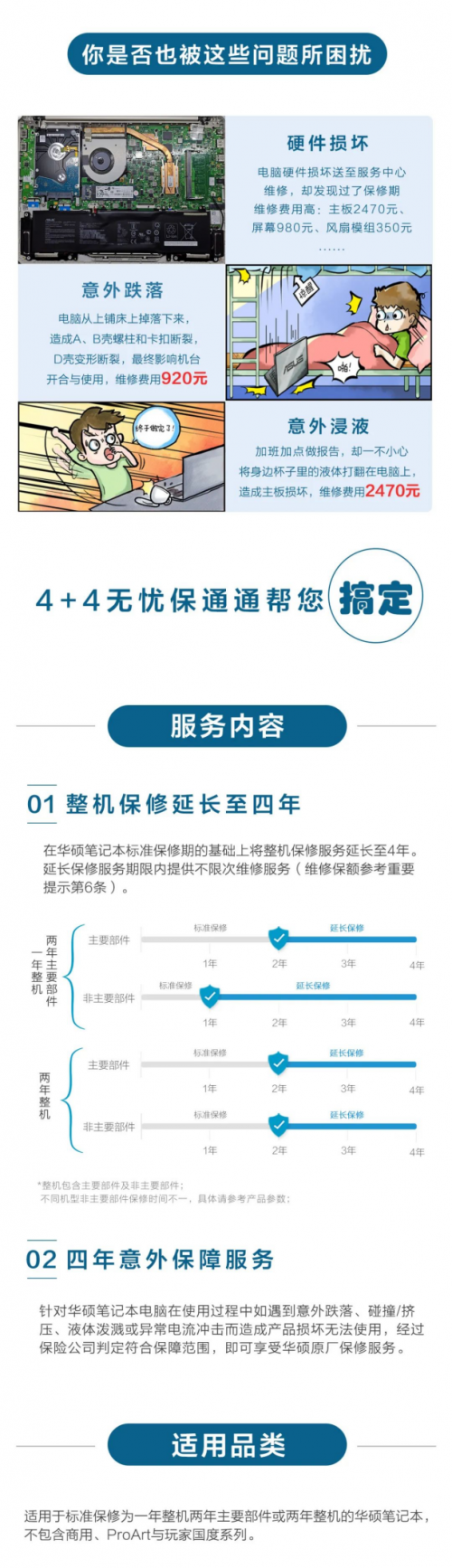

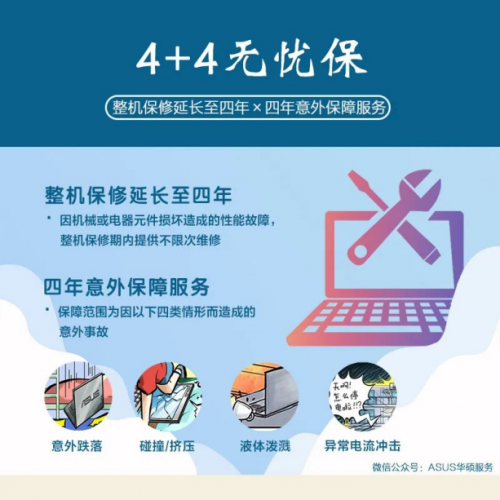

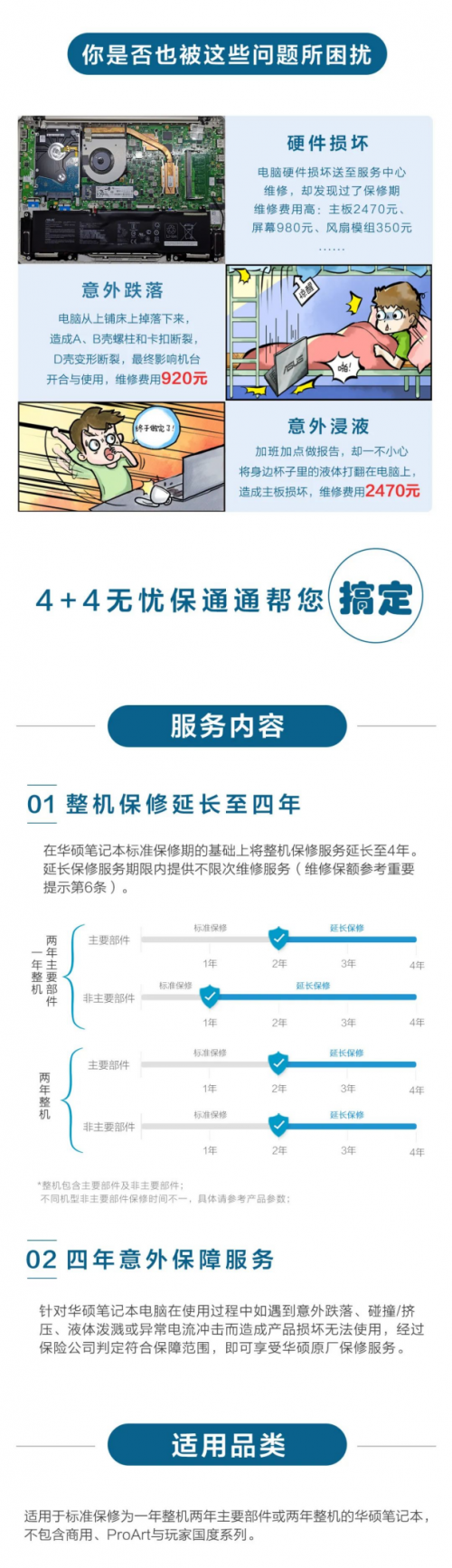

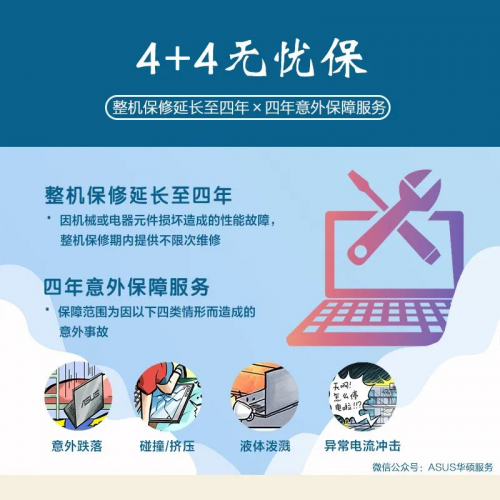

KK集团通过股权收购的方式,将加盟店和非全资门店转为全资门店,经营模式从轻资产变为重资产,经营成本大大增加,盈利问题依旧难解

(资料图片仅供参考)

(资料图片仅供参考)

继2021年递表失效后,潮流零售商KK集团再次向港交所递交招股书,冲刺港股“潮流零售第一股”,拟借助资本市场继续扩张零售网络。

KK集团拥有四个品牌,分别为精品集合店的KK馆、在KK馆的基础上更新迭代的KKV、美妆集合店THE COLORIST(调色师)以及潮玩集合店X11。在年轻消费群体强大的购买力下,KK集团成长迅速,2021年成为国内三大潮流零售商之一。

随着线下门店持续扩张,KK集团净利润持续陷入亏损,且亏损幅度加深。在2020年至2022年疫情之下,KK集团旗下门店从2019年的211家,迅速增长到2022前10个月的701家,但报告期内累计亏损超过8亿元。

《每日财报》注意到,在业绩亏损背后,KK集团从轻资产运营转为重资产运营。2019年,KK集团旗下门店主要为加盟店,全资门店数量较少;到2022年,KK集团旗下全资门店迅速膨胀。

重资产运营成本相对较高。KK集团需要承担更高的门店租金及人力成本等费用,使得销售及分销费用高企,而轻资产运营的名创优品能从合伙人中获得稳定的收入来源。

四大品牌瞄准年轻消费群体

招股书显示,KK集团专注于潮流零售,在国内的运营主体是广东快客电子商务有限公司。据弗若斯特沙利文报告,KK集团是2021年国内第三大潮流零售商之一,市场占有率约1.8%。KK集团旗下拥有四大品牌,分别为KK馆、KKV、THE COLORIST(调色师)以及X11。

KK馆是KK集团最早开设的零售门店,以提供各种国内和进口零食、个人护理及其他商品为特色。KK馆属于小型超市,门店面积通常从80㎡到900㎡不等,销售超过2000个SKU。

KKV在KK馆的基础上更新迭代,是综合性的生活方式潮流零售品牌,门店面积通常达到300㎡到3500㎡不等,销售14类商品中超过20000个SKU,涵盖食品、日用品、化妆品、护肤品及潮玩等类别。

随着KKV的开设运营叠加疫情影响,KK馆的门店数量正不断萎缩,从2019年的169家下降至2022年10月末的75家,同期销售额也从3.57亿元下降至1.26亿元。

THE COLORIST(调色师)是美妆潮流零售品牌,主要提供国内和进口的大众和轻奢化妆品牌,销售7类产品中超过2600个SKU。2019年,THE COLORIST成立的初年仅开设7家门店,到2020年就急剧扩张,一年间就开设223家门店,后续关店数量增加,开店步伐放缓。

X11是潮流玩具零售品牌,销售13个品牌中超过4000个SKU,依靠IP资源来运营线下门店。X11的门店数量相对较少,2022年10月末共有50家,但经营利润持续陷入亏损中。2020年至2022年前10个月,X11经营利润分别亏损300万元、1710万元和7340万元。

KK集团旗下四个品牌的共同特点,都是面对年轻消费群体,所销售的商品旨在迎合年轻一代的品味。凭借宽敞的门店、丰富精致的商品、别致的装修设计风格,KK集团门店成为受网红欢迎的打卡地,通过社交媒体在网络上裂变传播。

从轻资产转为重资产,经营成本持续增加

乘着新零售赛道兴起的东风,KK集团线下门店规模持续扩张。2019年,KK集团旗下门店总数尚为211家,总销售额为4.64亿元;至2022年前10个月,KK集团旗下门店总数已经达到701家,总销售额为30.67亿元。

即便如此,KK集团至今仍未摆脱亏损困境。报告期内,KK集团经调整净利润分别亏损7695万元、1.71亿元、3.04亿元及2.54亿元,累计亏损超过8亿元。对此,KK集团解释称,主要由于门店网络扩张产生的开支增加所致。

《每日财报》注意到,2019年,KK集团旗下门店主要是加盟店,其中无股权投资的加盟店和具有股权投资的加盟店合计164家,全资门店和非全资门店仅有46家。

2020年,KK集团旗下具有股权投资的加盟店数量迅速增长至338家;2021年,非全资门店大幅增长至287家;2022年10月末,具有股权投资的门店和非全资门店数量大降,全资门店则增长至465家。

在此背后,2022年10月,KK集团分别向3个加盟商及7名少数股东,收购3家合资企业和8家非全资子公司,从而将3家合营公司下设的144家具有股权投资的加盟店、以及8家非全资子公司下设的206家非全资门店转为全资门店。

招股书还显示,在2022年10月及11月,KK集团分别向个别加盟商和少数股东收购数家合资企业和非全资子公司,使股权分别由50%及51%增加至100%。也就是说,KK集团将通过收购的方式,继续扩大全资门店规模。

由此观之,KK集团经营模式发生了重大变化,由起初的轻资产运营模式转为重资产运营模式。重资产运营模式的经营成本较高,KK集团需要承担更高的门店租金和人力成本等费用,这使得销售及分销费用水涨船高。

2019年至2021年及2022年前10个月,KK集团销售及分销费用分别为1.11亿元、3.95亿元、10.97亿元及10.49亿元,其中折旧及摊销占比分别为37.1%、50.5%、40.5%及45.6%。所谓折旧及摊销,主要与各个门店的固定资产及使用权资产有关,说白了就是门店租金。

另外,KK集团的员工成本占比也持续增长,报告期内占比分别为17.6%、17.7%、22.7%及23.7%。由此计算,2022年前10个月,折旧及摊销和员工成本合计占比达到69.3%。

相比之下,以名创优品为代表的轻资产运营零售商,能通过加盟商获得较为稳定的收入来源,终端市场的销售风险也在一定程度上转嫁给加盟商,品牌方则充当供应链的角色。

网红品牌带不动线上市场

KKV黄色靓丽的装饰风格、THE COLORIST炫目的彩虹美妆墙、X11的重工业风设计,KK集团旗下门店装修设计让消费者眼前一亮,给路人带来深刻的视觉冲击,也成为众多网红的打卡圣地。

然而从销售渠道来看,KK集团商品主要通过线下销售渠道,线上销售占比非常小。招股书显示,2019年至2021年及2022年前10个月,KK集团线上销售收入分别为200万元、2544万元、1824万元和9404万元。2022年前10个月其线上销售增速较快,但占总收入比例仅为3.07%。

在招股书中,KK集团计划通过全渠道平台将广大线下客户群往线上平台导流,以促进线上销售;通过热门社交媒体平台推出创新的营销活动,积极触达线上消费者。

据悉,KK集团在2019年就全线升级电商项目,正式进军社交电商,还推出K加会员小程度、尝试直播带货等。但由于经营未及预期,K加会员小程度目前已停止运营。

伴随着门店规模持续扩张,KK集团将运营模式从轻资产转为重资产,大量接手加盟商及少数股东的门店,经营成本大幅增加。在业绩持续亏损之下,KK集团第二次递表能否如愿登陆资本市场呢?